所得税・住民税関連

更新日:2024年9月30日

ここでは年末調整の際に住宅ローン控除を受けるかたが提出する書類(住宅借入金等特別控除申告書)の書き方について説明しています。

- 住宅ローン控除(住宅借入金等特別控除)申告書とは

- 準備するもの

- 住宅借入金等特別控除申告書の記入例:ステップをふんで書き方をわかりやすく説明

- STEP1. 氏名などを記入する

- STEP2. 証明書の金額を転記する

- STEP3. 取得対価の合計金額などを記入

- STEP4. 年末残高を転記する

- STEP5. 少ないほうの金額を記入

- STEP6. ❸と❹をかけた金額を記入

- STEP7. ❺の金額を記入

- STEP8. 控除額を記入

- STEP9. 年間の所得見積額を記入

住宅ローン控除(住宅借入金等特別控除)申告書とは

サラリーマンなどの給与所得者が住宅ローン控除を受けて減税してもらうには年末調整のときに住宅ローン控除(住宅借入金等特別控除)申告書を提出しなければいけません。

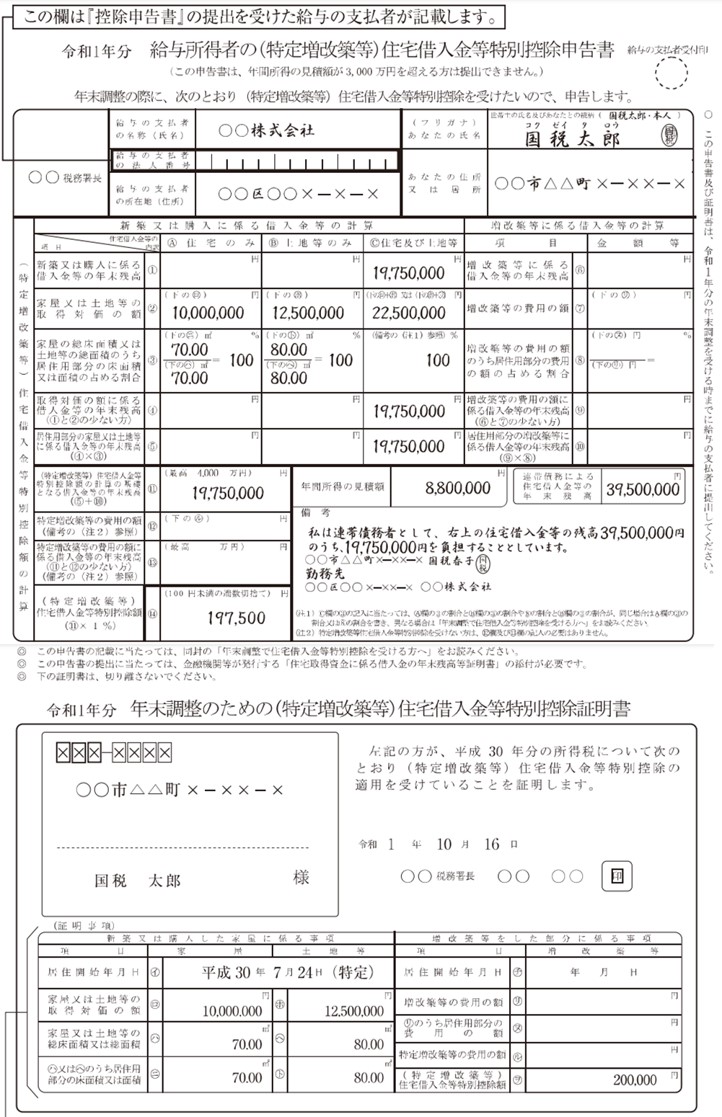

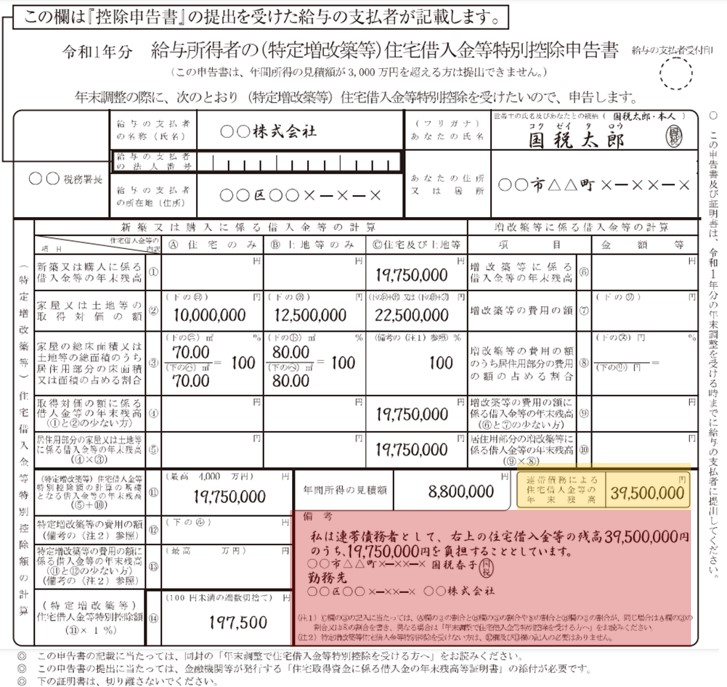

住宅ローン控除申告書の記入例は以下に示したとおりです。

住宅ローン控除申告書の記入例は以下に示したとおりです。

※※令和元年以降に居住を開始した方の住宅ローン控除(住宅借入金等特別控除)申告書の書き方はこちらのページを参照。

記入のやり方についても以下で説明しているのでチェックしておきましょう。

住宅ローン控除(住宅借入金等特別控除)申告書の記入例

年末調整の書き方については2024年末調整の書き方を参照。

注意:最初は確定申告をしなきゃダメ?

はじめて住宅ローン控除を受ける場合は確定申告をしなければいけません。入居した最初の年は年末調整で住宅ローン控除を申請できないので注意しましょう。

※確定申告で申請する場合については確定申告で住宅ローン控除を申請を参照。

2年目以降に住宅ローン控除を受ける場合は「住宅借入金等特別控除申告書」が税務署から送付されるので、以下で説明する項目を記入して提出しましょう。

はじめて住宅ローン控除を受ける場合は確定申告をしなければいけません。入居した最初の年は年末調整で住宅ローン控除を申請できないので注意しましょう。

※確定申告で申請する場合については確定申告で住宅ローン控除を申請を参照。

2年目以降に住宅ローン控除を受ける場合は「住宅借入金等特別控除申告書」が税務署から送付されるので、以下で説明する項目を記入して提出しましょう。

準備するもの

住宅ローン控除(住宅借入金等特別控除)申告書を完成させて提出するには以下の書類を準備しましょう。

準備する書類は以下の3つ

住宅ローン控除の申告書を完成させるには以下の3つを用意しましょう。❶と❷の書類は税務署から自宅に郵送されます。10~13年分まとめて郵送されるので今年度の書類に記入して提出しましょう。❸の書類は金融機関から郵送されます。

住宅ローン控除の申告書を完成させるには以下の3つを用意しましょう。❶と❷の書類は税務署から自宅に郵送されます。10~13年分まとめて郵送されるので今年度の書類に記入して提出しましょう。❸の書類は金融機関から郵送されます。

❶給与所得者の住宅借入金等特別控除申告書

❷年末調整のための住宅借入金等特別控除証明書

❸住宅取得資金に係る借入金等の年末残高証明書

紛失した場合は再発行

紛失した場合は再発行してもらいましょう。❶と❷の書類は税務署に年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書を提出すれば再発行してくれます。❸の書類は金融機関に問い合わせして再発行することになります。

紛失した場合は再発行してもらいましょう。❶と❷の書類は税務署に年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書を提出すれば再発行してくれます。❸の書類は金融機関に問い合わせして再発行することになります。

住宅借入金等特別控除申告書の記入例:ステップをふんで書き方をわかりやすく説明

では住宅借入金等特別控除申告書を記入していきましょう。

※出典:国税庁住宅借入金等特別控除申告書

※出典:国税庁住宅借入金等特別控除申告書

※※令和元年以降に居住を開始した方の住宅ローン控除(住宅借入金等特別控除)申告書の書き方はこちらのページを参照。

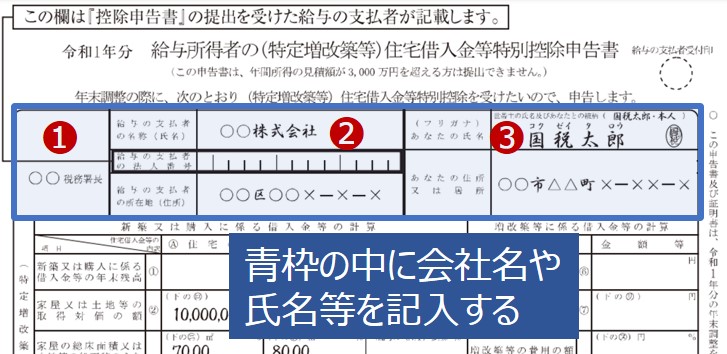

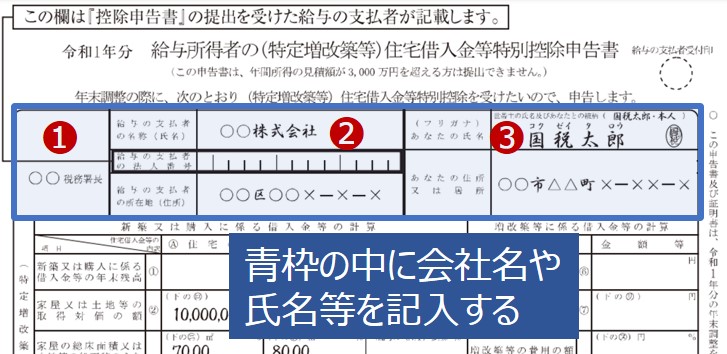

STEP1. 氏名などを記入する

まずは申告書の一番上の氏名等の項目を記入しましょう。

まずは申告書の一番上の氏名等の項目を記入しましょう。

❶お住まいの住所の管轄である税務署を記入する

※たとえば東京都新宿区歌舞伎町に住んでいる場合は新宿税務署が管轄なので「新宿」と記入する

❷勤務先の会社名と住所を記入する

❸自分の氏名と住所を記入する

※たとえば東京都新宿区歌舞伎町に住んでいる場合は新宿税務署が管轄なので「新宿」と記入する

❷勤務先の会社名と住所を記入する

❸自分の氏名と住所を記入する

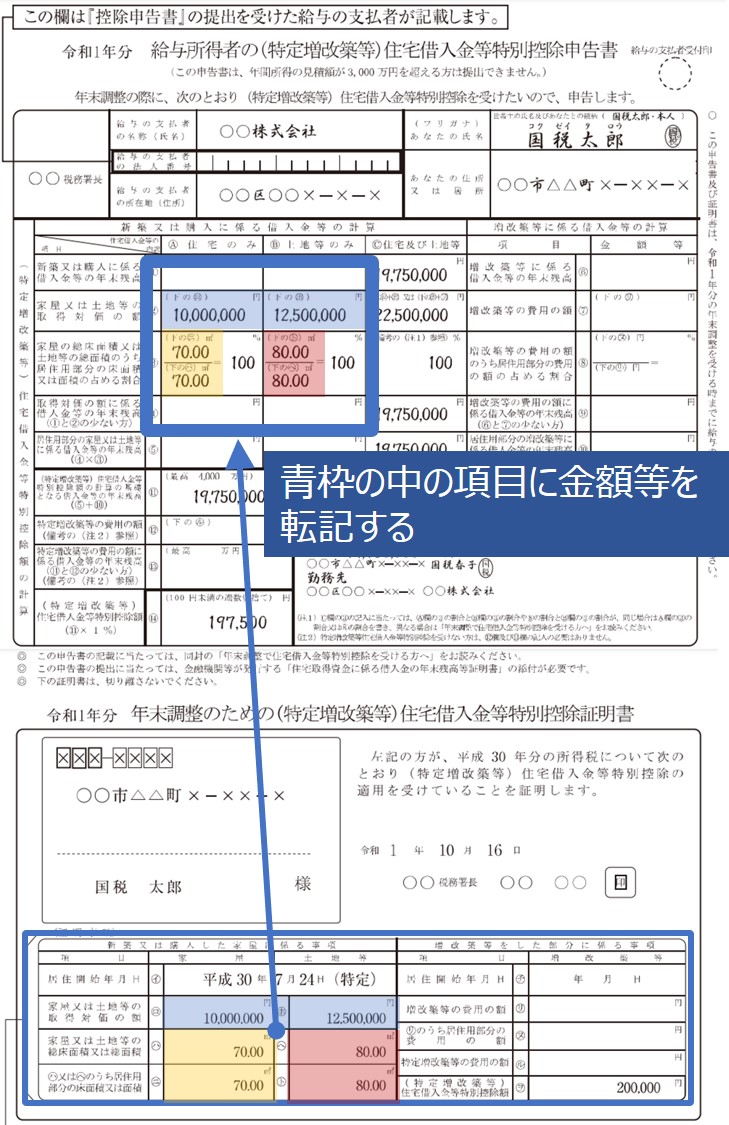

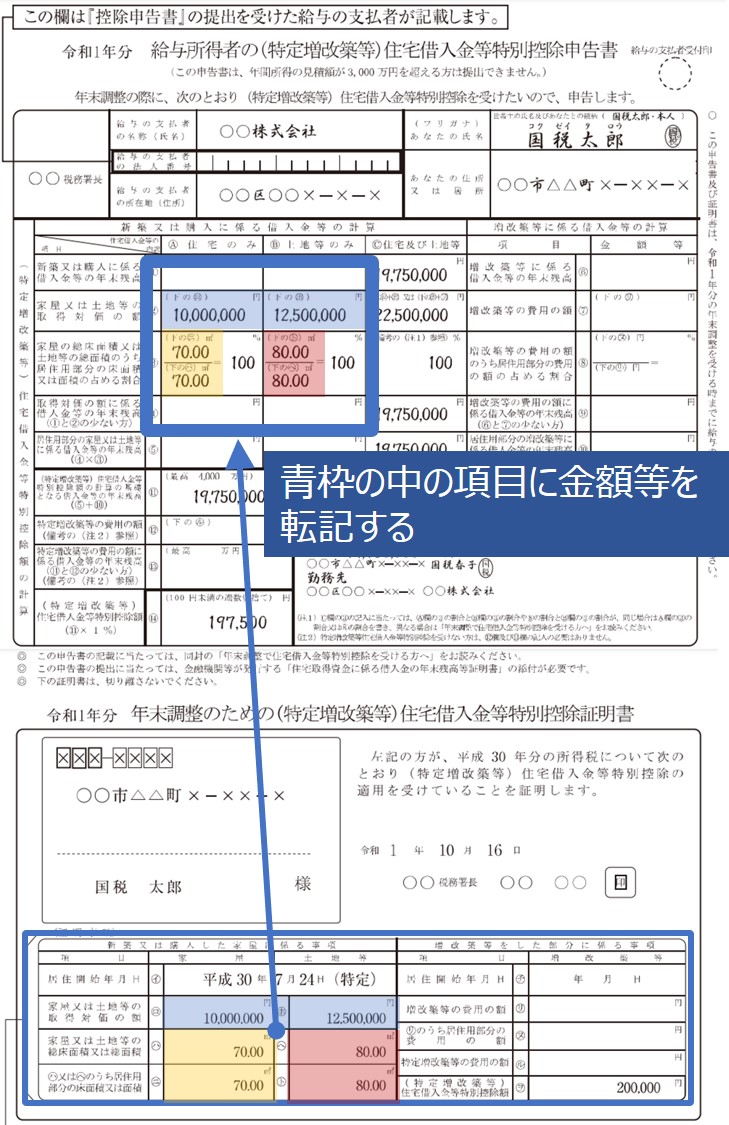

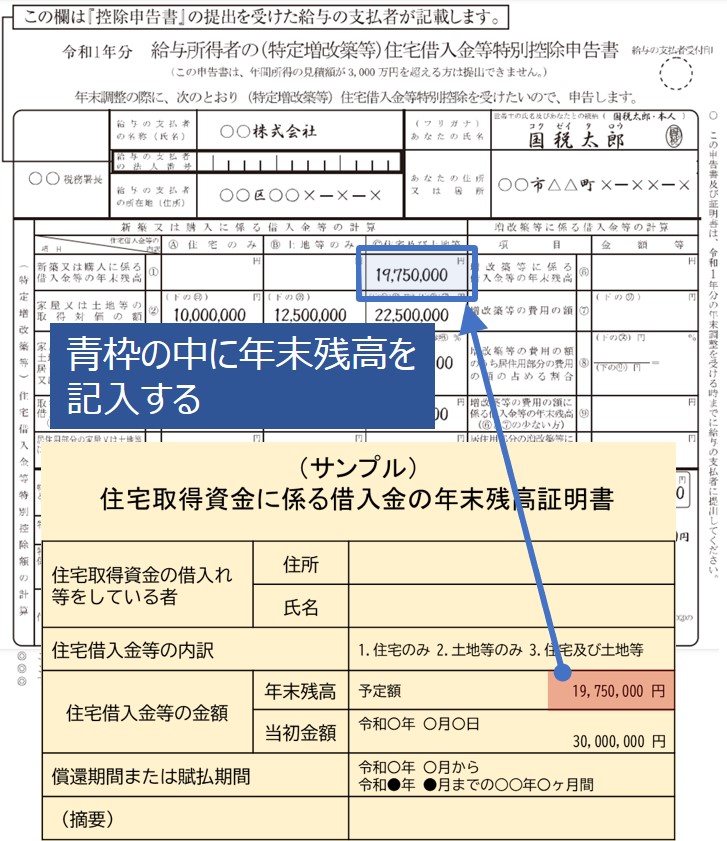

STEP2. 証明書の金額を転記する

住宅借入金等特別控除申告書と一緒の用紙の下部に証明書が記載されているので、そこに書かれた金額を転記しましょう。

住宅借入金等特別控除申告書と一緒の用紙の下部に証明書が記載されているので、そこに書かれた金額を転記しましょう。

証明書の青色であらわした項目は青色の部分に金額を転記する

※黄色、赤色の項目も同様に転記してください。空欄なら空欄のままでOKです。

※黄色、赤色の項目も同様に転記してください。空欄なら空欄のままでOKです。

※※令和元年以降に居住を開始した方の住宅ローン控除(住宅借入金等特別控除)申告書の書き方はこちらのページを参照。

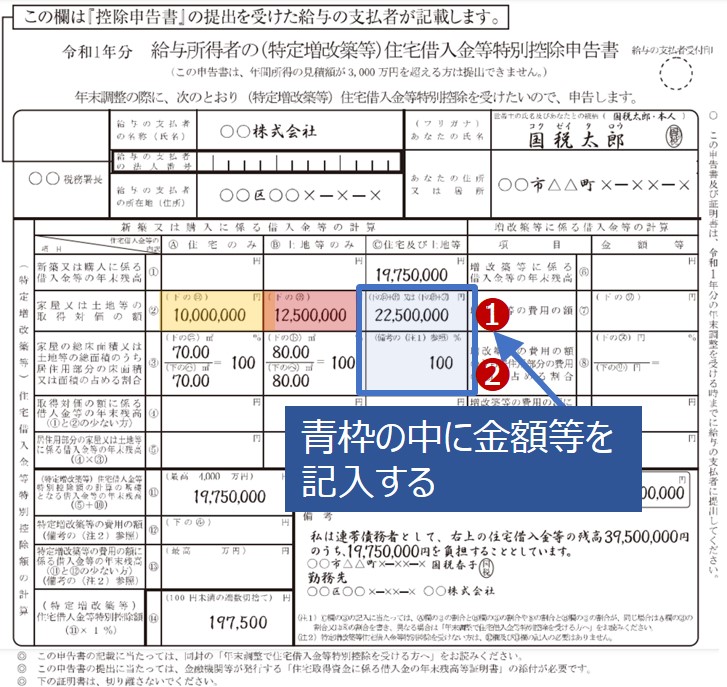

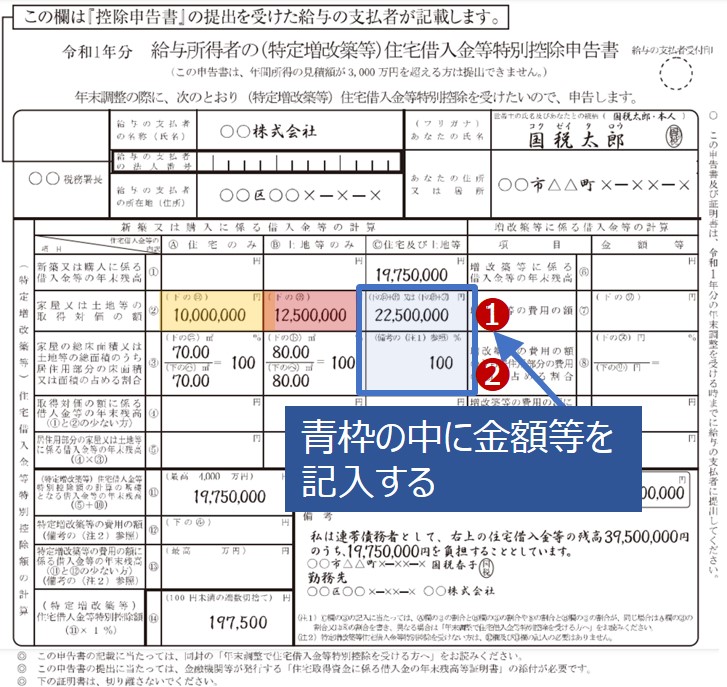

STEP3. 取得対価の合計金額などを記入

取得対価の合計や総面積の割合を記入しましょう。

取得対価の合計や総面積の割合を記入しましょう。

❶家屋(黄色の項目)と土地(赤色の項目)を合計した金額を記入する。

❷家屋と土地の総面積のうち居住用部分の面積の占める割合を記入する。

※居住用住宅であれば100%なので100と記入。

❷家屋と土地の総面積のうち居住用部分の面積の占める割合を記入する。

※居住用住宅であれば100%なので100と記入。

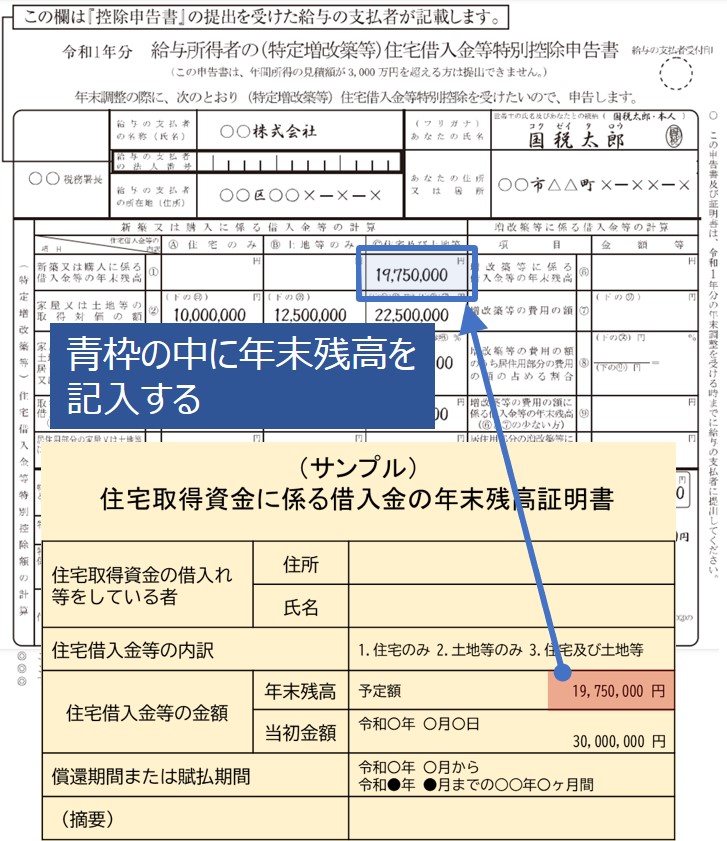

STEP4. 年末残高を転記する

年末残高証明書に記入されている年末残高を転記しましょう。

年末残高証明書に記入されている年末残高を転記しましょう。

金融機関から送られてきた「年末残高証明書」に記入されている年末残高(赤色の項目)を転記する。

※共働きの夫婦で連帯債務で購入した場合は、本人の負担割合をかけた金額を転記してください。たとえば、夫婦2分の1ずつ負担する場合、年末残高(赤色の項目)× 50%の金額を記入してください。上記の例だと、19,750,000円 × 50% = 9,875,000円となります。したがって、連帯債務で夫婦2分の1ずつ負担する場合は9,875,000円と記入することになります。

※共働きの夫婦で連帯債務で購入した場合は、本人の負担割合をかけた金額を転記してください。たとえば、夫婦2分の1ずつ負担する場合、年末残高(赤色の項目)× 50%の金額を記入してください。上記の例だと、19,750,000円 × 50% = 9,875,000円となります。したがって、連帯債務で夫婦2分の1ずつ負担する場合は9,875,000円と記入することになります。

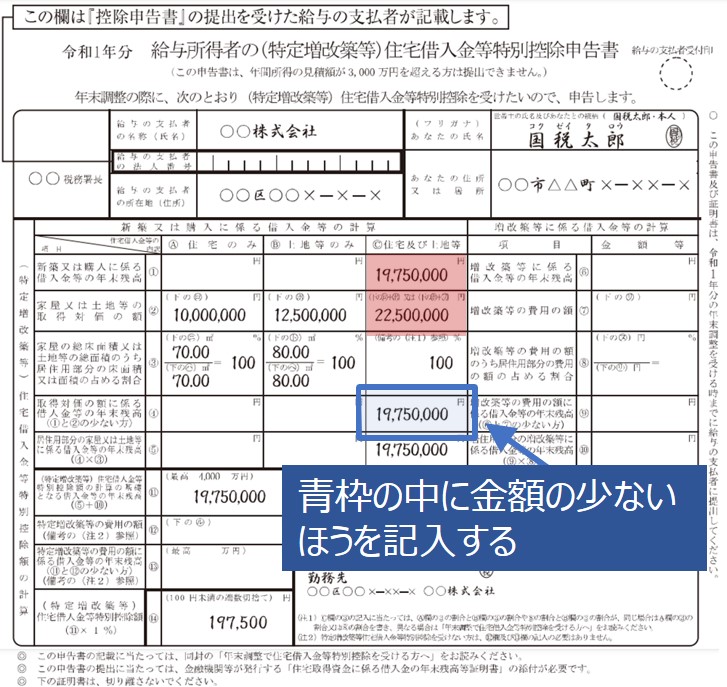

STEP5. 少ないほうの金額を記入

取得対価の額と年末残高の少ないほうを記入しましょう。

取得対価の額と年末残高の少ないほうを記入しましょう。

青枠のなかに取得対価の額と年末残高の少ないほうの金額を記入する。

※赤色の項目の少ないほうの金額を記入してください。

※赤色の項目の少ないほうの金額を記入してください。

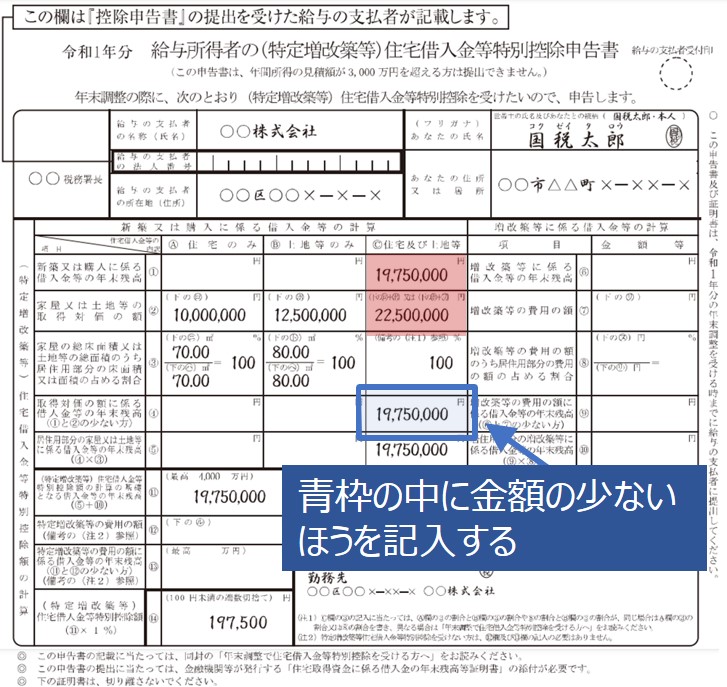

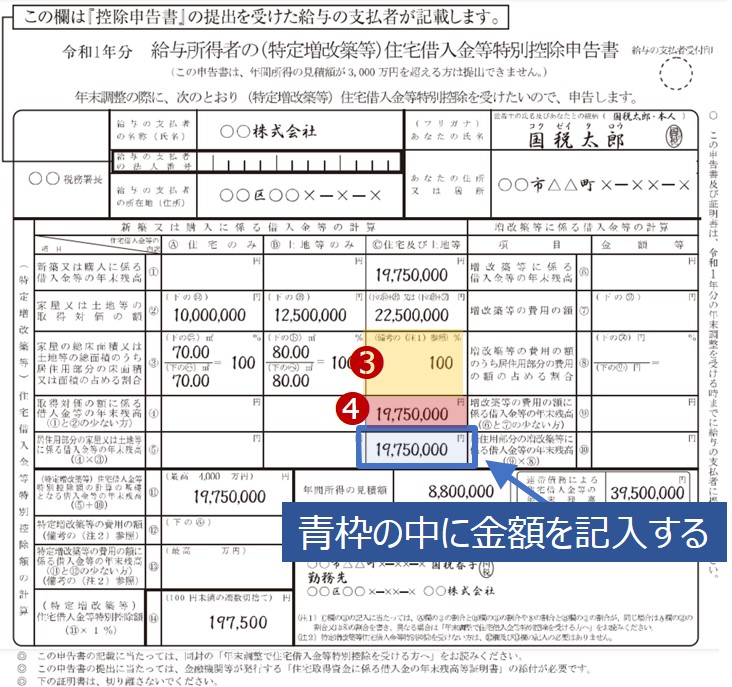

STEP6. ❸と❹をかけた金額を記入

❸と❹をかけた金額を記入しましょう。

❸と❹をかけた金額を記入しましょう。

青枠のなかに❸の割合と❹の金額をかけた金額を記入する。

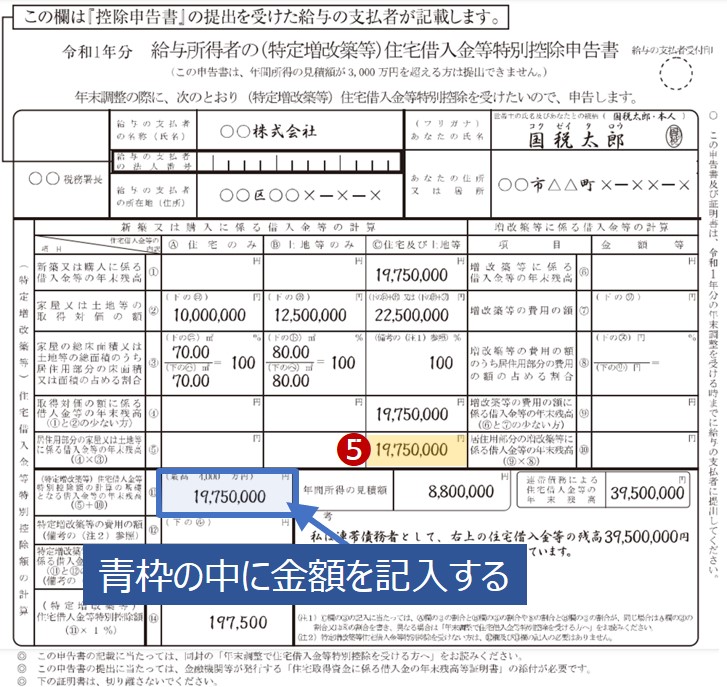

STEP7. ❺の金額を記入

❺の金額を記入しましょう。

❺の金額を記入しましょう。

青枠のなかに❺の金額を記入する。

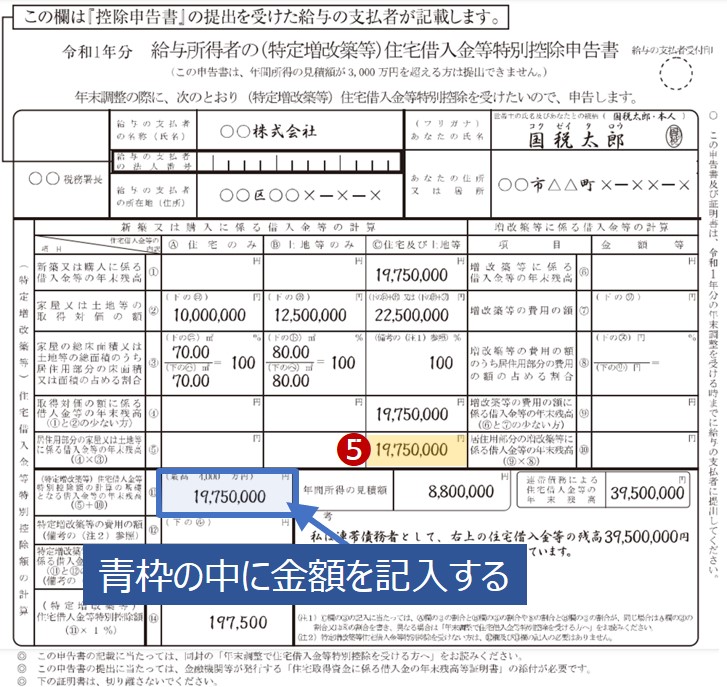

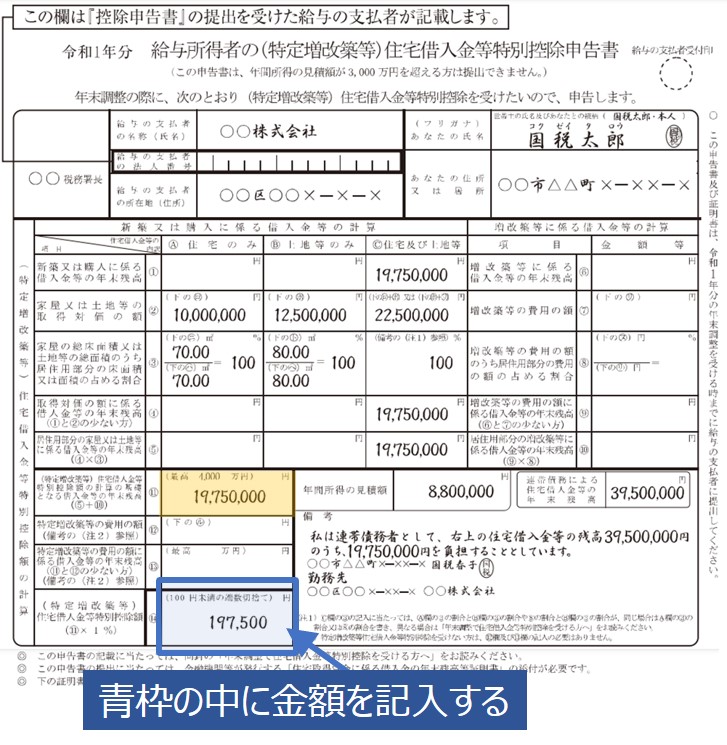

STEP8. 控除額を記入

控除額を記入しましょう。

控除額を記入しましょう。

青枠のなかに黄色欄の1%の金額を記入する。

※100円未満は切り捨て。

※100円未満は切り捨て。

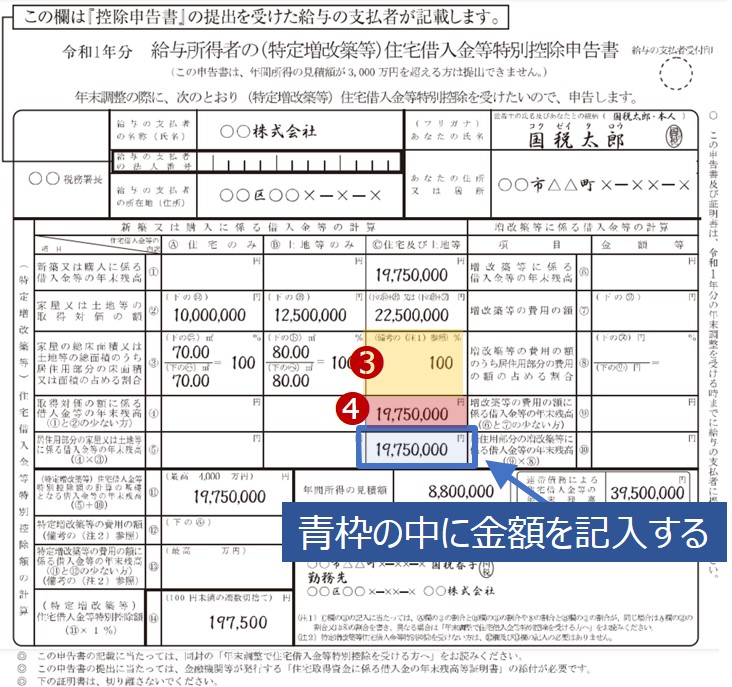

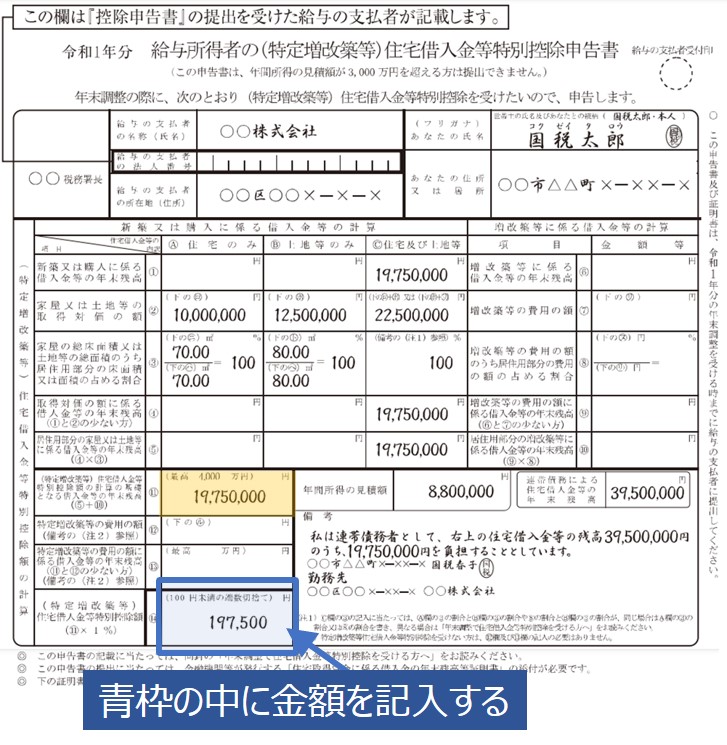

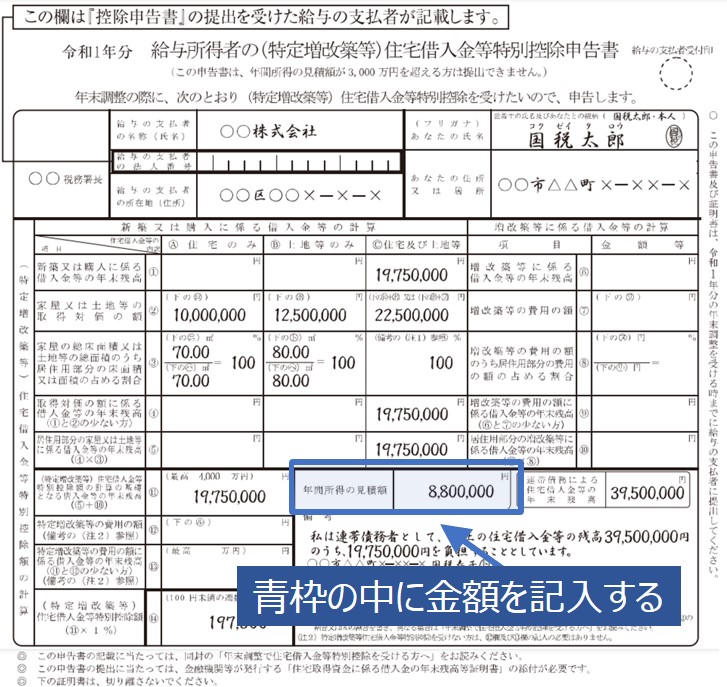

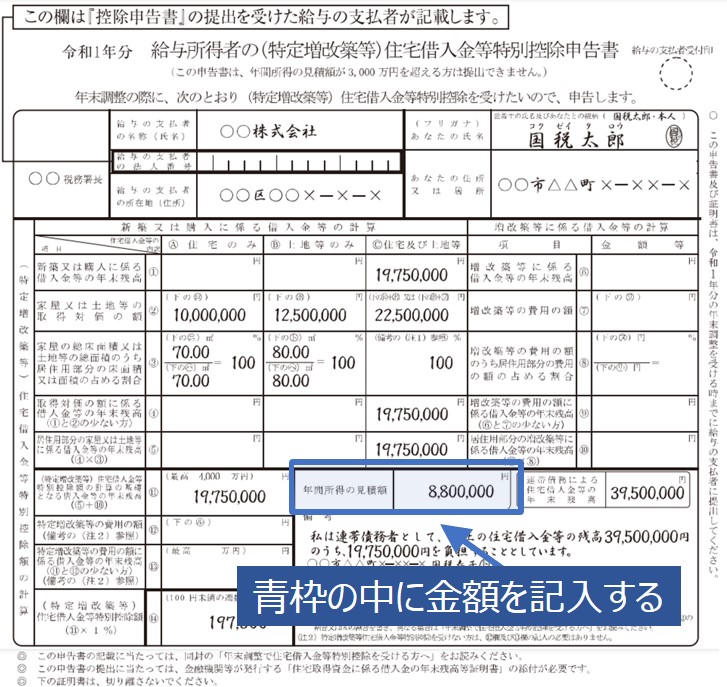

STEP9. 年間の所得見積額を記入

年間の所得見積額を記入しましょう。

年間の所得見積額を記入しましょう。

青枠のなかに年間の所得見積額を記入する。年収ではなくて所得を記入してください。

※収入が給料だけなら給与所得を記入してください。給与所得についてはこちらで計算できます。

※収入が給料だけなら給与所得を記入してください。給与所得についてはこちらで計算できます。

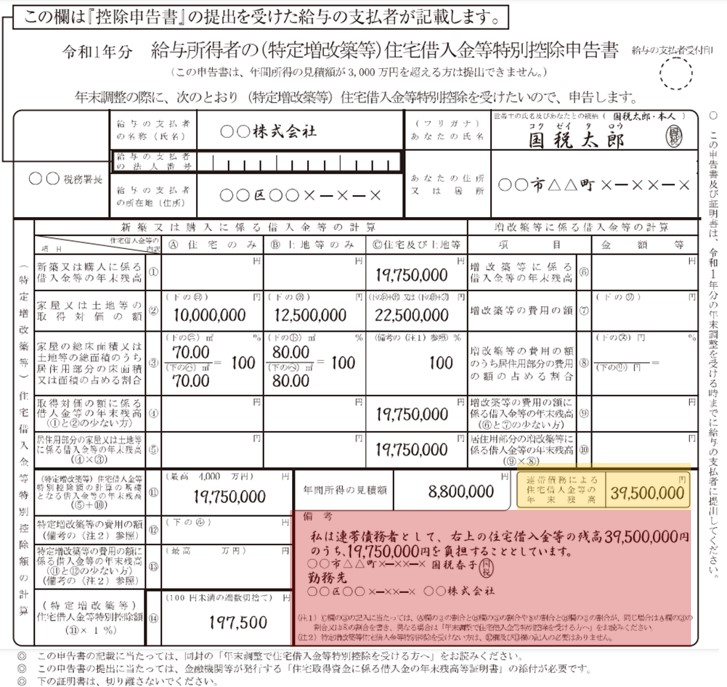

夫婦で連帯債務がある場合は記入

夫婦で連帯債務がある場合は記入しましょう。

夫婦で連帯債務がある場合は記入しましょう。

夫婦で連帯債務がある場合は記入する。

※黄色欄には年末残高証明書の年末残高を記入してください。赤色欄には連帯債務者の氏名や住所、どれくらい負担しているかなどを記入してください。

※たとえば年末残高が39,500,000円なら黄色欄に39,500,000円と記入します。連帯債務で夫婦2分の1ずつ負担する場合、赤色欄に19,750,000円を負担することを記入します。

※たとえば年末残高が19,750,000円なら黄色欄に19,750,000円と記入します。連帯債務で夫婦2分の1ずつ負担する場合、赤色欄に9,875,000円を負担することを記入します。

※黄色欄には年末残高証明書の年末残高を記入してください。赤色欄には連帯債務者の氏名や住所、どれくらい負担しているかなどを記入してください。

※たとえば年末残高が39,500,000円なら黄色欄に39,500,000円と記入します。連帯債務で夫婦2分の1ずつ負担する場合、赤色欄に19,750,000円を負担することを記入します。

※たとえば年末残高が19,750,000円なら黄色欄に19,750,000円と記入します。連帯債務で夫婦2分の1ずつ負担する場合、赤色欄に9,875,000円を負担することを記入します。

住宅ローン控除の申告書の記入はここまでです。ほかにも記入する箇所があるのか不安な方は「2024年 年末調整の書き方」ページでチェックしておきましょう。

※年末調整の書き方については2024年末調整の書き方を参照。

また、生命保険やiDeCoなどの掛け金を支払っている方は保険料控除申告書への記入も忘れないようにしましょう。

※保険料控除申告書の書き方を参照。

しらべたい内容を探す

しらべたい内容を探す