所得税・住民税関連

更新日:2023年7月29日

青色申告承認申請書の書き方

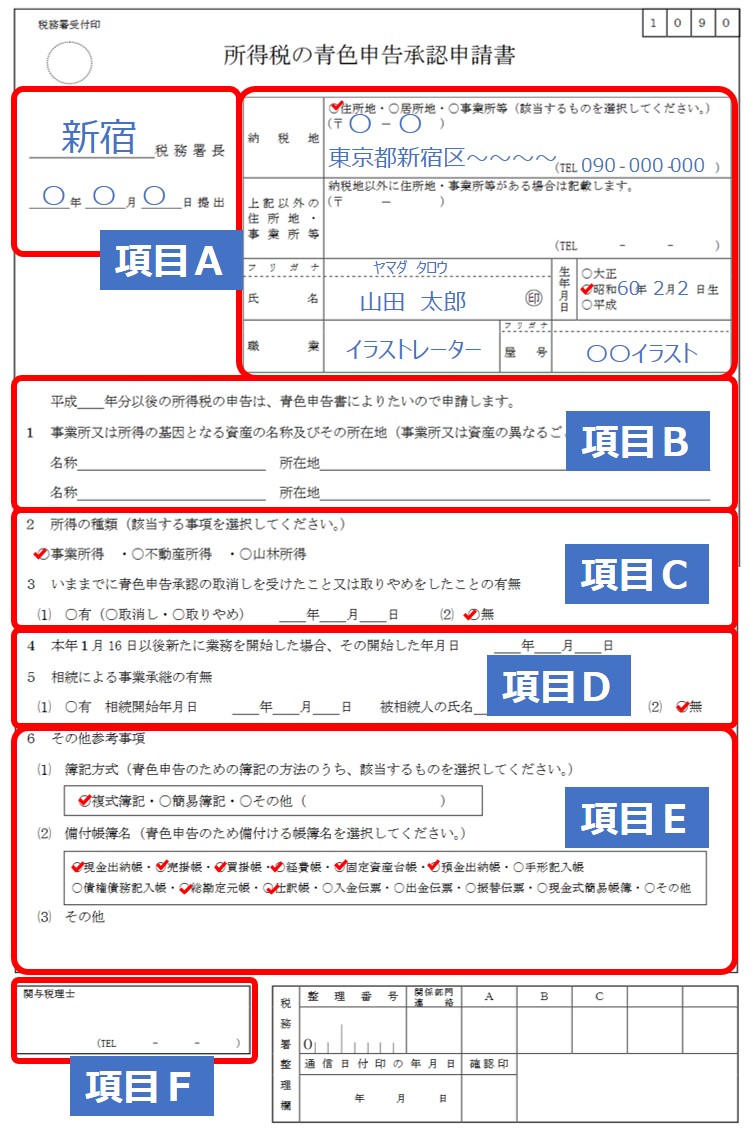

承認申請書は以下のような書類です。青色申告をする際に事前に提出しておく申請書です。

氏名や住所等を記入して税務署に提出または郵送する必要があります(e-Taxでも申請可能です)。以下にそれぞれの項目について説明しています。

青色申告については、青色申告とはを参照。

青色申告特別控除を受けるつもりの方は提出を忘れないようにしましょう。

氏名や住所等を記入して税務署に提出または郵送する必要があります(e-Taxでも申請可能です)。以下にそれぞれの項目について説明しています。

青色申告については、青色申告とはを参照。

青色申告特別控除を受けるつもりの方は提出を忘れないようにしましょう。

青色申告については、青色申告とはを参照。

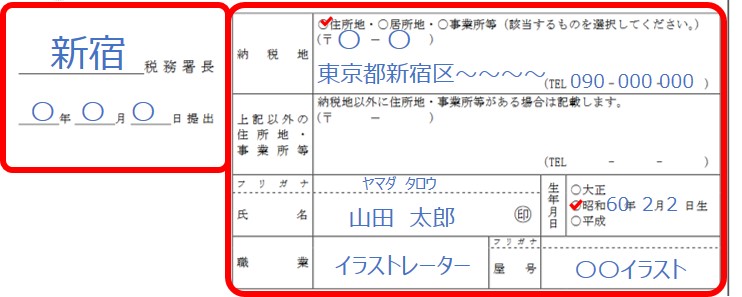

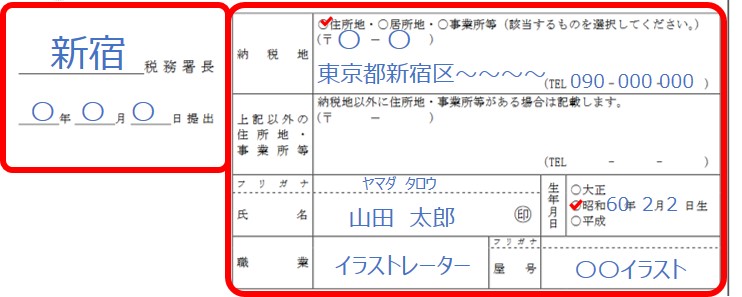

項目Aの書き方

●左枠には自分が税金を納める所轄の税務署を記入する。日付については提出する日を記入すればOKです。

●右枠には自宅または事務所の住所や生年月日などを記入する。自宅を事務所にする場合は住所地にチェックを入れる。職業と屋号を記入する。屋号がなければ空欄。

※職業については何の仕事をやっているかわかればOKです。イラストレーター、小説家、タレント、運送業、飲食業、サービス業、農業、教育、学習支援業など

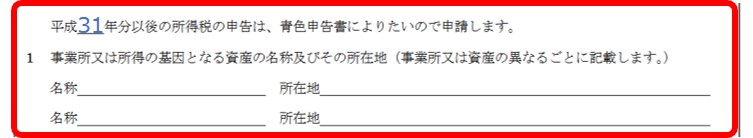

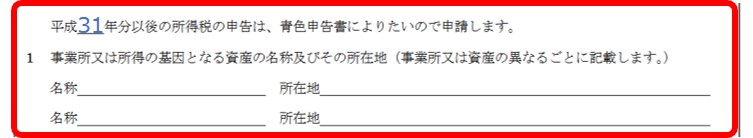

項目Bの書き方

●青色申告を始めたい年を記入する。

●店舗や事務所がある場合にその名称と住所を記入する。

※自宅兼事務所などのように住所がひとつの場合は「名称」「所在地」は空欄でOK。

青色申告に変更する年の3月15日までが提出期限です。たとえば、2023年3月15日までに青色申告の申請をした場合、2024年の確定申告で2023年(1月~12月末)分の会計を青色申告できることになります(新規開業の場合は開業日から2か月以内が提出期限になります)。

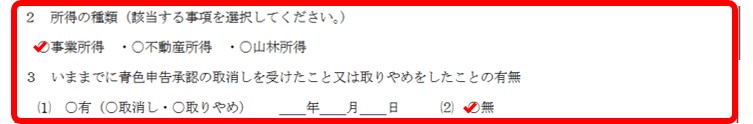

項目Cの書き方

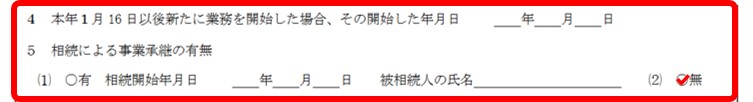

項目Dの書き方

●新規開業の場合は開業日に開業届を提出した日付を記入する(以前から開業していた場合は空欄でOK)。

●事業を継承していなければ無にチェックを入れる。

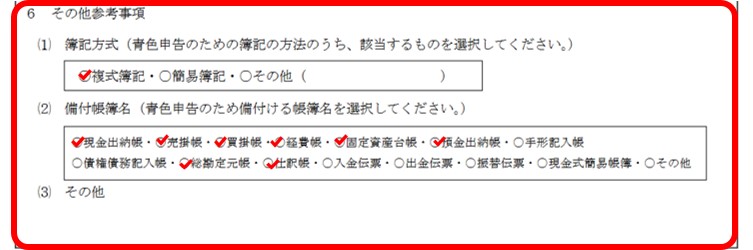

項目Eの書き方

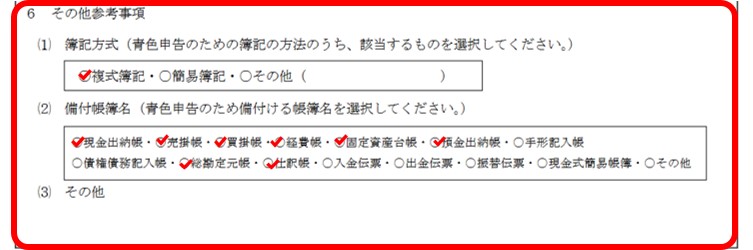

●65万円の青色申告特別控除を受ける場合は複式簿記にチェックを入れる。

●65万円の青色申告特別控除を受ける場合は備付帳簿名の8つの項目にチェックを入れる。

65万円の青色申告特別控除をうけるには総勘定元帳や仕訳帳・売掛帳や買掛帳などといった帳簿(すべての取引の日付やお金などを記入したもの)を作らなければなりません。これらを自分で一から作成するとなると、何もわからない方にとってはとても大変です。これから青色申告を始める方はマネーフォワードや弥生、freeeなどのクラウドの青色申告ソフトを使用することをおすすめします。青色申告ソフトを使えば売掛帳や買掛帳などに取引額を入力すれば会計ソフトが自動で仕訳帳などを作成してくれます。それだけでなく、青色申告決算書(損益計算書と貸借対照表)も自動で作成してくれます。クラウドの会計ソフトなら値段もリーズナブルで簡単に帳簿を作成できるので、青色申告をする際は会計ソフトを使用することをおすすめします。

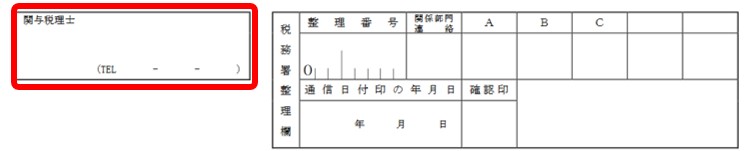

項目Fの書き方

●確定申告を税理士に頼む場合は記入する。

これから青色申告を始める方はマネーフォワードや弥生、freeeなどのクラウドの青色申告ソフトを使用することをおすすめします。青色申告の会計ソフトを使えば売掛帳や買掛帳などに取引額を入力すれば会計ソフトが自動で仕訳帳などを作成してくれます。マネーフォワードや弥生、freeeなどのクラウドの会計ソフトなら値段もリーズナブルで簡単に帳簿を作成できるので、青色申告をする際は会計ソフトを使用することをおすすめします。

しらべたい内容を探す

しらべたい内容を探す