給与所得控除とは?わかりやすく解説。年収100~400万で控除額は?

▶給与所得控除とは?どんなメリットがある?

給与所得者の税金を安くしてくれるもの。給与所得控除が所得を減らしてくれるので税金が安くなる。年収200万円なら給与所得は132万円。

※経費がない会社員やアルバイトなどは不利になってしまうので給与所得控除が経費のかわりになっています。くわしくは下記で説明しています。

※特定支出控除もありますが、利用できないことがほとんどでしょう。

▶給与所得とは?給与収入と給与所得は違うの?

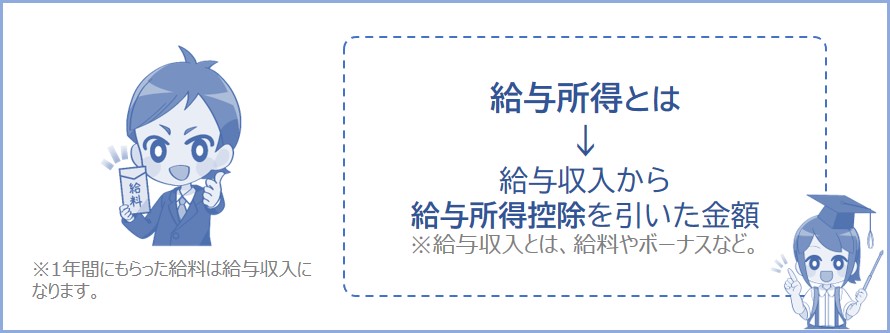

給与所得とは、給料(給与収入)から給与所得控除を引いた金額のこと。つまり、給与所得控除後の金額のこと。

※給与所得をどうやって計算するかは下記で説明しています。

▶”所得控除”とは違うの?

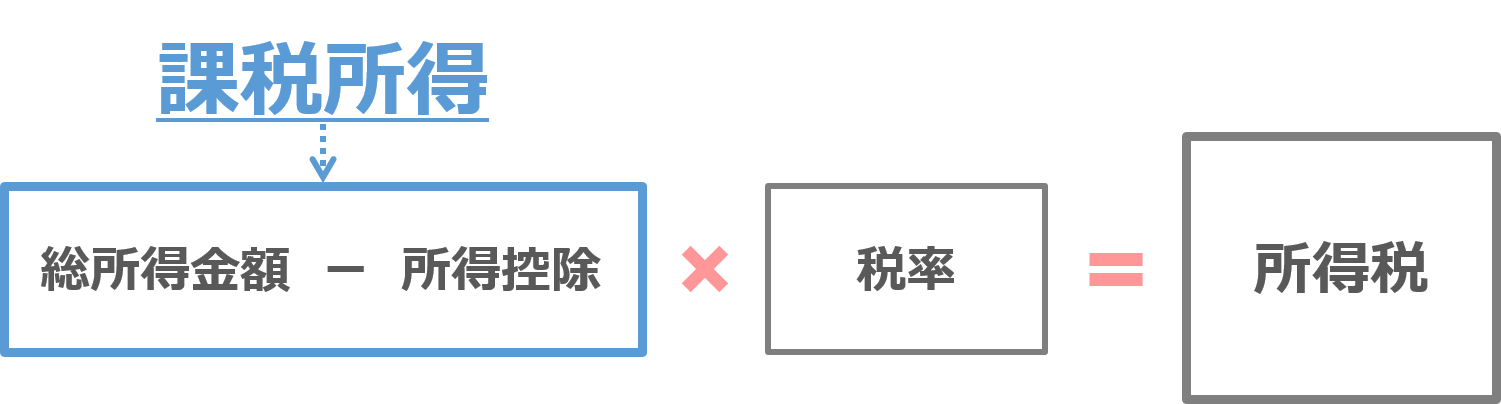

給与所得控除は給与所得を計算するときに使うもの。所得控除は課税所得を計算するときに使うもの。意味が異なるので注意。

※くわしくは下記で説明しています。

会社員やアルバイトなどの方が、1年間に勤務先からもらう給料(ボーナス等含む)を給与収入といいます。

そして、この給与収入をもとに下記の計算式で給与所得を計算することになります。

※見てわかるように、給与収入から給与所得控除を引いたものが給与所得になります。

※所得の種類:所得は10種類に分けられています。

※源泉徴収票に記載されている「給与所得控除後の金額」は給与所得のこと(ダブルワークしている場合を除く)。

※出典:国税庁給与所得

給与収入ってなに?

給与収入とは、1年間(1月~12月まで)にもらう賃金やボーナス、手当なども含んだ総支給額のこと(ただし、一定以下の通勤手当は含まれない)。

※下記で給与所得の計算をチェックしておきましょう。

給与所得以外の所得ってなに?

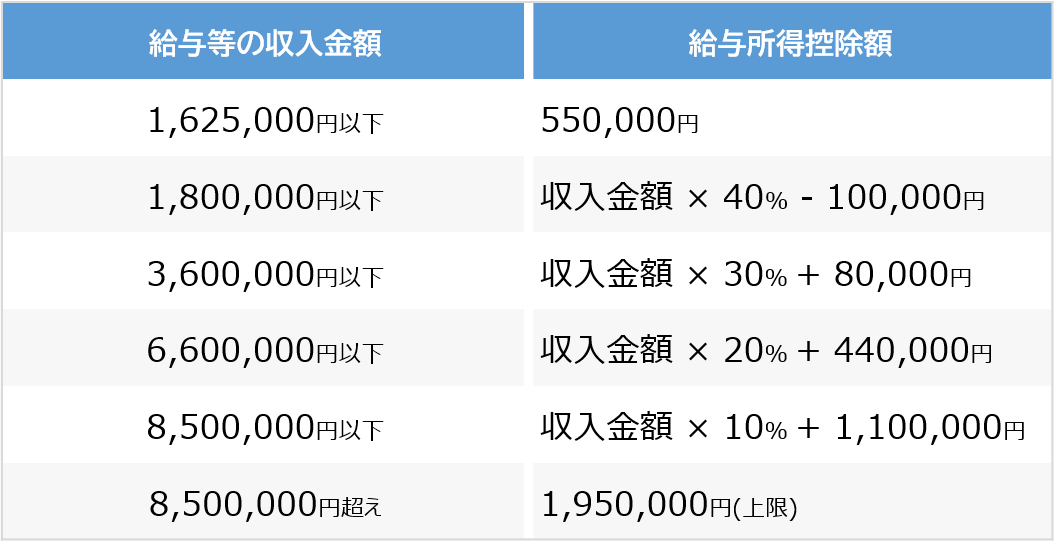

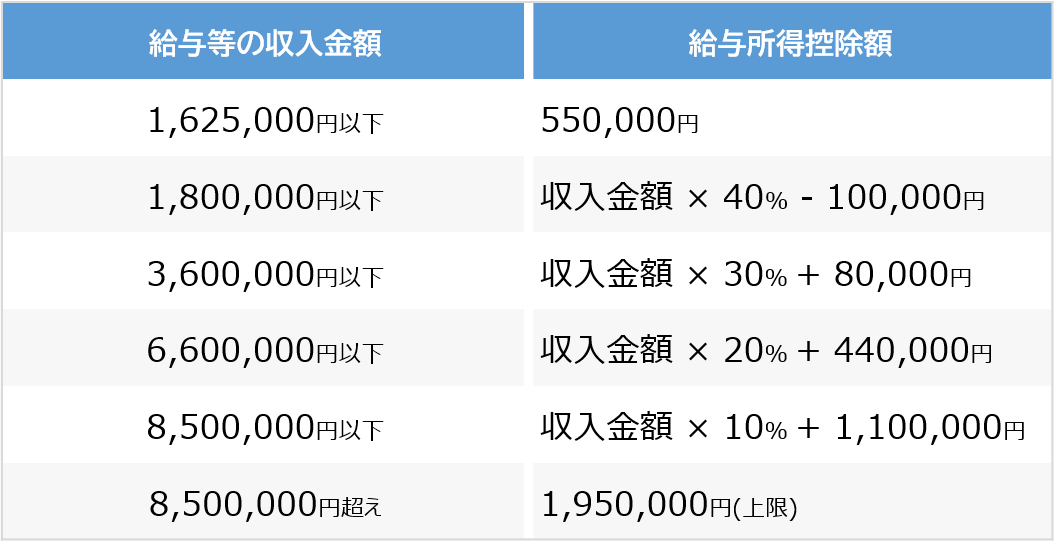

たとえば1年間(1月~12月末まで)の給与収入が100万円のとき、下記の表と照らし合わせると給与所得控除額は55万円となります。したがって、給与所得は以下のようになります。

※給与所得控除は給料の額によって変わります(下記表を参照)

※給与収入とは1年間の給料等の金額。

※つまり、1年間の給与収入が55万以下なら給与所得は0円になります。「給与所得控除後の金額が0円になってる・・・なぜ?」と不安に感じなくてもOKです。

控除がなければ給与収入100万円がすべて給与所得になってしまいますが、給与所得控除のおかげで所得が減額されています(45万円)。所得が減ったことにより、所得にかけられる所得税も減ることになります。

※2024年の年末調整の書き方は←こちら

たとえば1年間(1月~12月末まで)の給与収入が200万円のとき、下記の表と照らし合わせると給与所得控除額は、

となります。したがって、給与所得は、

となります。

控除がなければ給与収入200万円がすべて給与所得になってしまいますが、給与所得控除のおかげで所得が減額されています(132万円)。所得が減ったことにより、所得にかけられる所得税も減ることになります。

こんなページもみられています

アルバイトやパートの年収103~201万円の壁とは?

では次に、給与所得控除がどうやって決まるかについて下記で説明していきます。表にまとめて計算しています。

給与所得控除とは給料をもらっている人の税金の負担を軽くしてくれるものです。

※読み方は給与所得控除(きゅうよしょとくこうじょ)です。

※所得控除については所得控除との違いを参照。

税金は所得が多ければ多いほど高くなり、所得が少なければ安くなります。給与所得控除は給料をもらっているひとの所得を少なくしてくれるので税金が安くなるという仕組みです。

また、1年間(1月~12月まで)の給料によって控除額が変わります。

下記は給与所得控除額の計算表です。

※参照:国税庁給与所得控除

※給与収入660万円未満の計算は少し特殊で、国税庁年末調整等のための給与所得控除後の給与等の金額の表(pdf)を用いて給与収入等の端数処理後に給与所得が算出されます。

※850万を超えるひとで条件にあてはまる場合(23才未満の扶養親族がいる等)、所得金額調整控除が利用できます(これによって最大で給与所得が15万円控除されます)。

※参照:国税庁給与所得控除

たとえば1年間(1月~12月末まで)の給料が300万円のとき、給与所得控除は以下のようになります。

給与所得控除が98万とわかったので、給与所得は以下のようになります。

たとえば給与所得控除が10万円へってしまうと、あなたの給与所得は10万円増えてしまいます。

→所得控除がそのままだとすると、あなたの課税所得が10万円増えることになります。

※所得控除とは課税所得を減らしてくれるもの。

したがって、あなたの所得税率が5%だとすると、課税所得10万 × 5% = 5,000円(所得税)増えることになります。

※住民税は税率が10%なので課税所得10万 × 10% = 1万円(住民税)増えることになります。以上のように、給与所得控除が減ってしまうと税金が増えてしまいます。

では次に、給料をもらっているときの所得税の計算について下記で説明していきます。何も難しい計算はありません。

では、会社から給料をもらっている方の税金がどのように計算されるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件のとき所得税はいくらになる?

たとえば会社に勤務している方で1年間の収入が400万円で給与収入だけの場合、所得税はいくらになるか。

①まずは給与所得を計算

上記の条件のとき、給与所得は、

となります。

給与所得のほかに所得がないので、276万円が総所得金額となります。

②次に所得税を計算

総所得金額がわかったので所得税を計算します。所得税は、

となります。

となります。自分の給与収入から所得税までの計算方法を把握しておきましょう。

※住民税については住民税とは?を参照。

給与所得控除と似たような名前の制度で「所得控除」というものがあります。

どちらも税金の負担を軽くしてくれるものなんですが、それぞれ違いがあります。

以下に計算式を示して説明していきます。

※控除の意味については控除とは?を参照。

給与所得控除は「給与所得」を計算するときにつかうもの。

上記のように、給与所得控除と所得控除は名前が似ていますがそれぞれ別のものなので、ごちゃごちゃにならないように気をつけましょう。

ここまで説明したように、給与所得控除はもらった給料のすべてに税金がかからないように負担を軽減するしくみになっています。

※経費がない会社員やアルバイトなどは不利になってしまうので給与所得控除が経費のかわりになっているんです。

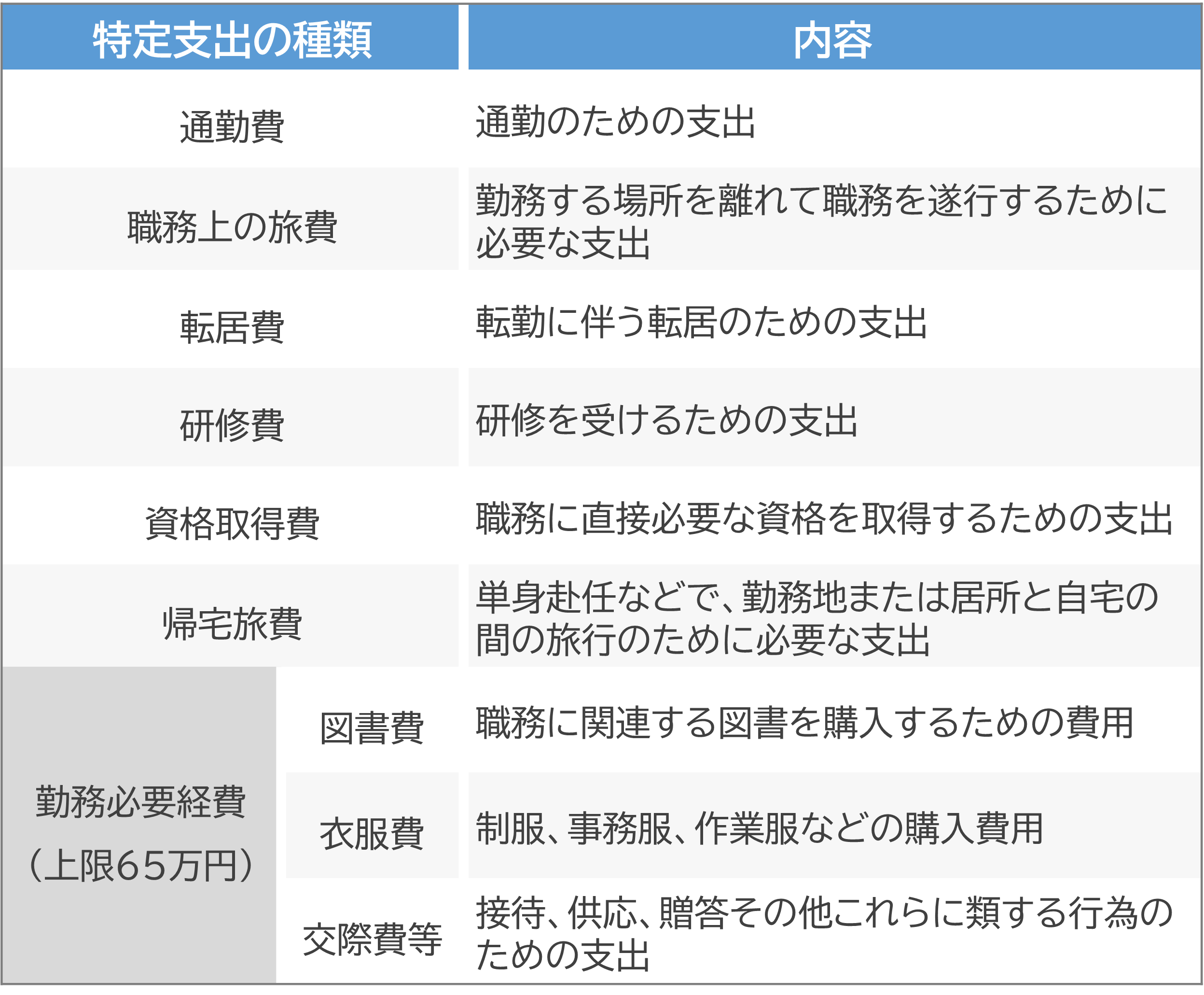

特定支出控除とは、会社員などの給与所得者にも「経費のように所得を減らす」ことができる制度です。

ただし、多くの会社員は利用できない場合がほとんどでしょう。

なぜかというと、特定支出控除として控除できる金額は以下のとおりだからです。

仕事のために自分で負担したお金※のうち、「給与所得控除の1/2の金額」を超えた部分

※特定支出のこと。特定支出とは下記表に該当するものをいいます。

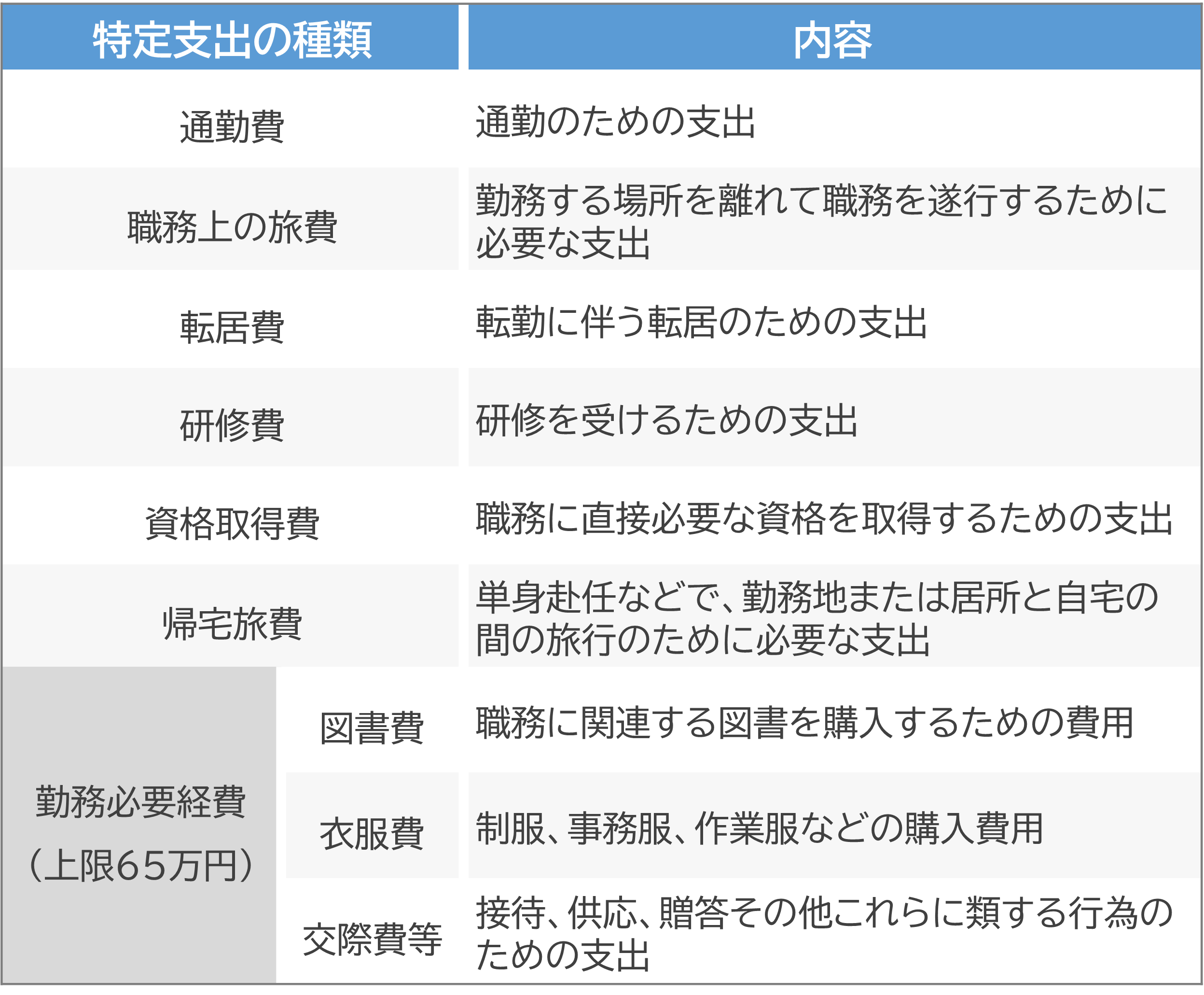

▼特定支出の種類表

※特定支出に該当することの証明を給与等の支払者等から受ける必要があります。特定支出控除は確定申告時に申請することになりますが、その際に証明書の添付が必要になります。

※参照:国税庁給与所得者の特定支出控除

使えないの?

たとえば年収400万の会社員の場合、給与所得控除は124万円となります。

したがって、特定支出が62万円を超えた部分の金額が「特定支出控除」として所得から控除できます。

※特定支出に該当するお金を何十万も自分で負担する機会は少ないです。したがって、特定支出控除を経費みたいに毎年利用することは難しいでしょう。

あなたの手取り・税金・社会保険料はいくら?【年収別】早見表一覧

アルバイトやパートの年収103~201万円の壁とは?

しらべたい内容を探す

しらべたい内容を探す