退職所得についてわかりやすく説明。退職金の税金が0円のときも?

▶退職所得ってなに?

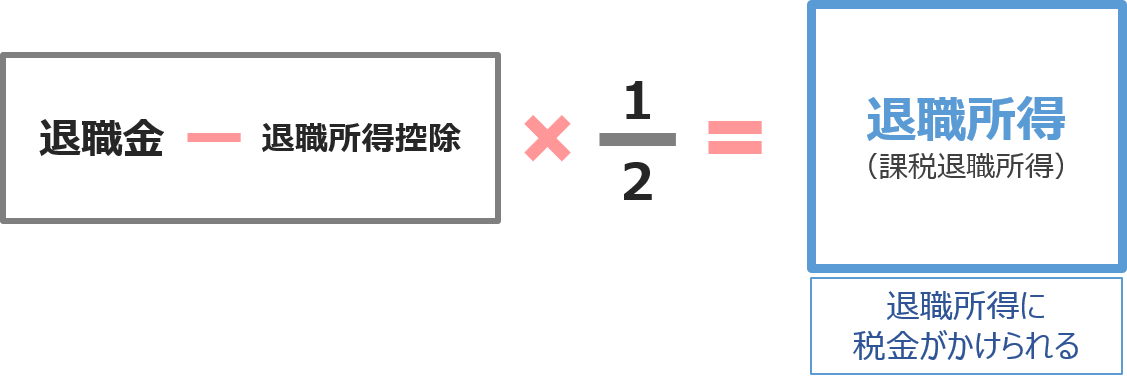

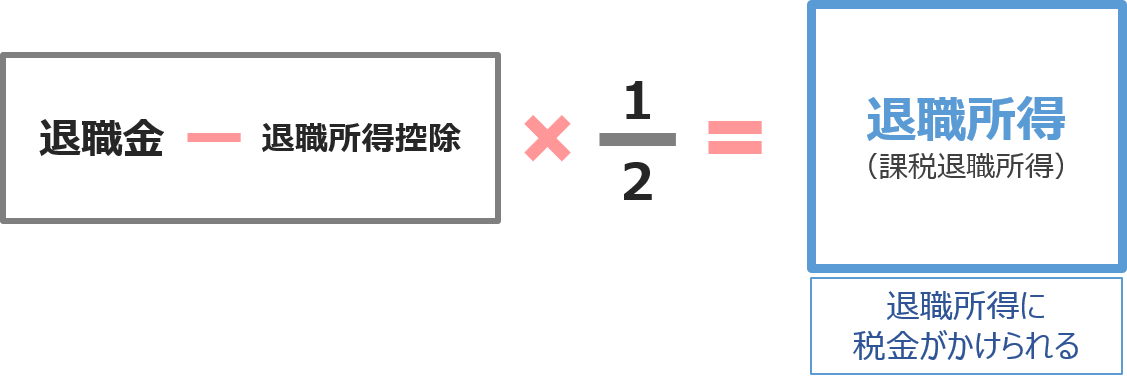

退職金から退職所得控除を引いて半分にした金額が退職所得になる。退職金と退職所得は違うので注意。

※くわしくは下記で説明しています。

▶退職所得控除とは?

退職所得控除とは、退職金をもらうひとにかかる税金を安くしてくれるもの。勤続年数が20年を超えるなら、退職所得控除の金額は800万円 + 70万円 × (勤続年数 – 20年)。

※勤続年数が20年以下なら40万円 × 勤続年数。くわしくは下記で説明しています。

▶退職所得のメリットは?

退職所得控除があるおかげで、退職金にかかる税金はそれほど多くならない。退職金の多さによっては税金が0円になるときもある。

※くわしくは下記で説明しています。

▶退職所得控除額が上回ったらどうなる?

退職金より退職所得控除額が多いなら税金は0円になる。この場合、源泉徴収税額は0円となる。

※くわしくは下記で説明しています。

▶退職金を年金でもらうこともできる?

退職金を一括でもらう場合は「退職所得」になり、年金でもらうときは「雑所得」になる。雑所得だと退職所得控除は受けられない。

※くわしくは下記で説明しています。

▶退職金にかかる税金が増税するの?

※退職所得控除は下記のとおりです。

退職したときにもらう退職金から控除を差し引き、半分にした金額が退職所得となります。

※税金がかけられるのは「退職所得」についてです。

※くわしい計算式は下記で説明していきます。

退職所得にかかる税金については、退職者に支払われる際に源泉徴収されるようになっています。

※退職金についても源泉徴収票が交付されるようになっています。

退職所得に税金はかかりますが、税金の割合があまり多くならないような仕組みになっているので安心してください。

所得は10種類にわけられており、毎月の賃金などは給与所得に区分され、退職金は退職所得に区分されます。給与所得と計算式が違うので、一緒にしないように注意しましょう。

※くわしい計算式は下記で説明しています。

※退職金の受け取り方で所得の扱いが変わることについては下記を参照。

退職所得の計算式は以下のようになっています。退職所得控除を差し引いた金額の半分が退職所得になります。

退職所得控除は勤続年数によって税金の負担を軽くしてくれるものです。

そして、退職所得に税率をかけることで所得税や住民税が計算されます。それでは退職所得を以下でシミュレーションしてみましょう。

※勤続年数5年以下の法人役員等以外の退職金について、退職所得控除額を控除した残額のうち300万円を超える部分について2分の1にする措置が適用されません(2022年以降適用)。

※死亡したときの退職金について↓

死亡後3年以内に退職金が相続人などに支払われた場合、その退職金は相続税の課税対象となります(所得税等の課税対象にはなりません)。

相続人が取得した退職金のうち相続税の課税対象となる金額は「500万円 × 法定相続人の数」を超えた部分です。

●勤続年数20年以下

退職所得控除 = 40万円 × 勤続年数

●勤続年数20年超え

退職所得控除 = 800万円 + 70万円 × (勤続年数 – 20年)

※1年未満の端数は1年に切り上げ。80万円未満の場合は控除額は80万円になります。

※障害者となったことが原因で退職した場合、退職所得控除額が100万円加算されます。

※参照:国税庁退職金を受け取ったとき

※参照:国税庁源泉徴収税額表源泉徴収のための退職所得控除額の表、課税退職所得金額の算式の表及び退職所得の源泉徴収税額の速算表

たとえば勤続年数30年のサラリーマンが退職金2,000万円をもらったとき。

まず退職所得を計算

まず、退職所得を以下のように計算します。

勤続年数が30年なので、退職所得控除は1,500万円になります。したがって退職所得は、

となります。ここに税率をかけて所得税と住民税を計算します。

所得税を計算

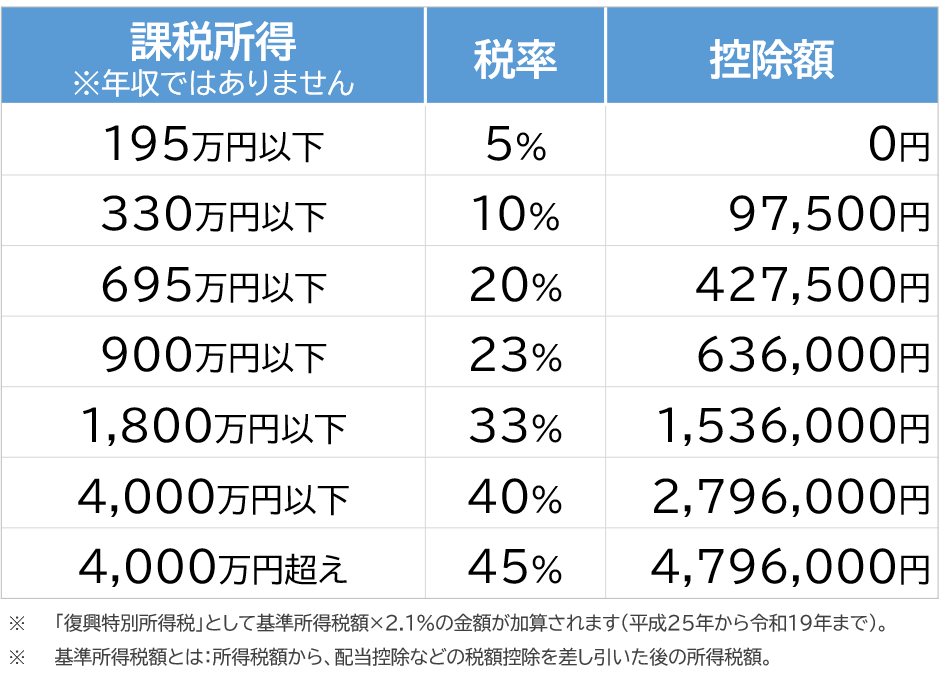

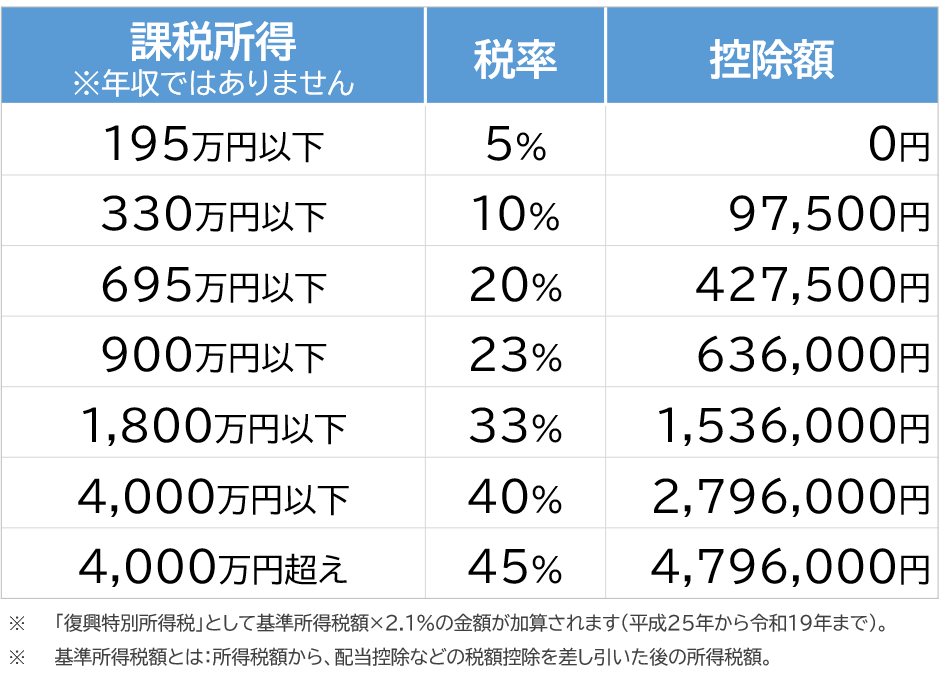

退職所得(課税退職所得)が250万円なので、以下の表から所得税率は10%(控除額97,500円)となるので、所得税は以下のようになります。

住民税を計算

住民税については税率が10%固定なので、退職所得が250万円だと住民税は以下のようになります。

したがって、勤続年数30年のサラリーマンが退職金2,000万円をもらったときの所得税と住民税の合計は402,500円となります。

※役員としての勤務年数が5年以下の場合は?

役員としての勤務が5年以下(特定役員)の場合、退職所得の計算が少し異なります。くわしくは特定役員等とは?でシミュレーションをしながら説明しています。

では次に、退職金に税金がかからない場合(税金が0円になるとき)について下記で説明していきます。

退職金に税金がかからない場合もあります。

それは、もらった退職金より退職所得控除額が多いときです。退職金よりも控除額が多ければ税金は退職金の税金は0円になります。

※退職所得の源泉徴収票には源泉徴収税額0円と表記されます。

たとえば勤続年数20年の会社員(サラリーマンなど)が退職金をもらったときの税金は以下のようになります。

たとえば勤続年数20年のサラリーマンが退職金700万円をもらったとき。

まず退職所得を計算

まず、退職所得を以下のように計算します。

勤続年数が20年なので、退職所得控除は800万円になります。したがって退職所得は、

以上のように、退職金よりも控除の金額が上回れば退職所得が0円になるので税金がかかりません。税金が引かれないので退職金はすべてあなたのものになります。

勤続年数ごとに税金が0円になる金額をシミュレーションしてまとめました。気になる方はチェックしておきましょう。

※計算式は上記で説明しています。

| 勤続年数10年のとき | 退職金が400万円以下なら税金が0円になります。 |

|---|---|

| 勤続年数15年のとき | 退職金が600万円以下なら税金が0円になります。 |

| 勤続年数20年のとき | 退職金が800万円以下なら税金が0円になります。 |

| 勤続年数25年のとき | 退職金が1,150万円以下なら税金が0円になります。 |

| 勤続年数30年のとき | 退職金が1,500万円以下なら税金が0円になります。 ※計算式は上記で説明しています。 |

では次に、確定申告が必要になるのかについて下記で説明していきます。退職金をもらう方も確定申告をする場合があるので気になる方はチェックしておきましょう。

退職者に退職金が支払われるときに税金が源泉徴収されるので、基本的に確定申告をする必要はありません。

ただし、退職金を受け取るまでに「退職所得の受給に関する申告書」を提出していないと、退職金の収入金額から一律20.42%の所得税が差し引かれてしまうので、確定申告をして精算する必要があります。

※退職所得の税金は上記の計算式で算出されます。

※必要以上に税金が引かれている場合は確定申告(還付申告)をすれば納めすぎたぶんはキャッシュバックされます。

※退職所得は給料等とは分離して課税されるので、給与所得などとごちゃごちゃにしないように気をつけましょう。

※医療費控除などを利用するために確定申告をするひとは、退職所得の金額を記載することになるので忘れないように気をつけましょう。

※退職所得の受給に関する申告書については国税庁HPのこちらを参照。

「退職所得の受給に関する申告書」の提出を忘れたり、知らなかったりした場合でも、確定申告(還付申告)すれば納め過ぎた税金が戻ってくるので安心してください。

確定申告をするときに源泉徴収票が必要になるので、退職金を受け取ったときにもらう源泉徴収票は無くさないようにしましょう。

※無くした場合は再請求の手続きをしなければいけません。

今はネットでかんたんに確定申告書が作成できます。確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※税金を返してもらう場合の確定申告については翌年1月から申告することができます(期限は5年以内)。

確定申告のながれ

STEP➊源泉徴収票など必要なものを用意する

STEP➋確定申告書を作成する

STEP➌確定申告書を郵送する

では次に、退職金を年金でもらう場合について下記で説明していきます。会社によっては年金で受け取ることもできます。

退職金を一括で受け取る以外にも、退職金を分割して「年金」として受け取ることができる場合もあります。

※企業によっては年金で受け取れない場合もあります。

※たとえばiDeCoなどの私的年金も退職時に一括で受け取るか年金として複数回に分けて受け取るか選択できます。

一括でもらう場合

退職金を「一時金」として一括でもらう場合は退職所得控除で税金を安くしてくれる優遇があります。

年金でもらう場合

退職金を年金で分割して受け取る場合にはそのような優遇はありません。

※退職所得控除が受けられません。ただし、下記で説明するようにメリットがある場合もあります。

年金として分割で受け取る際は、「年金(老後の年金も受け取っている場合は合算して)から公的年金控除を差し引いた金額(雑所得)」として課税されるので、ほかの所得と合算して税金を計算することになります。

※ただし、公的年金等(iDeCo含む)以外の個人年金(確定年金や終身年金など)は公的年金控除が適用されません。

退職金を年金で受け取る際は雑所得として計算するので、退職後の国民健康保険料の算定に含まれてしまいます。

※65歳以上であれば介護保険料にも影響が出る場合があります。

※退職金を一括で受け取った場合は分離課税となり、その金額は国民健康保険料の算定に含まれません。

したがって、退職後に国保に加入する方は退職金を一括で受け取ったほうが保険料が安くなります。

退職金は一括で受け取ったほうが節税のメリットがあったり、保険料が安くなります。

ただし、退職金を年金で受け取る場合、一括でもらった場合と比べて金額が多くなる場合があります。退職後に支払うことになる税金や国民健康保険の保険料と照らし合わせてどちらにメリットがあるか検討しましょう。

※自分のライフスタイルと照らし合わせて、年金で受け取ったほうがメリットがあるなら年金で受け取る選択をしましょう。

※退職金を年金で受け取る場合、所得が「雑所得」になります。くわしくは下記で説明していきます。

退職金は収入や所得になるので、税金もかかります。

退職金を一時金として受け取るか、年金として受け取るかで税金の扱いが変わります。

退職金を年金として受け取る場合、雑所得となります。雑所得として課税されるので、ほかの所得と合算して税金や保険料を計算することになります。

※公的年金等(退職金を含む)から公的年金等控除を差し引いた金額が雑所得になります。

退職金を一時金として受け取る場合、退職所得となります。

退職金(退職所得)は給料等とは分離して課税されるので、給与所得などとごちゃごちゃにしないように気をつけましょう。

※退職金がそれほど多くなければ税金は0円になります。

※給与収入などの年収に入れて税金を計算しないように注意。

※たとえば1年間の給与収入が400万円であり、退職金が600万円の場合、年収1,000万円として税金の計算をするわけではありません。退職金は分離して、上記の計算式で税金の計算をすることになります。

ここまで説明したように、退職者に支払われる退職金にも税金がかかります。ただし、退職金の金額や勤続年数によっては税金が0円になる場合もあります。

社会保険と国民健康保険どっちが安い?年収別に比較

しらべたい内容を探す

しらべたい内容を探す