基礎控除とは?わかりやすく説明。4つのパターンで控除を解説

※ただし、合計所得が2,500万円を超えると基礎控除は0円になります。

控除によって所得※を減らしてくれるので、税金が少なくなるという仕組みです。

※【控除によって課税所得が減る】 → 【課税所得が減ってくれれば所得税や住民税が安くなる】という仕組みです。

※基礎控除によって課税所得が減り、課税所得が0円になるなら所得税はかかりません(住民税については合計所得が一定を超えると課税され始めます)。

※2024年11月現在、基礎控除の額を75万円引き上げるかどうか議論されています。いまの控除額については下記で説明しています。

ほかの所得控除のように条件があるわけでなく、すべての方に基礎控除が適用されます※。

※日本に住所のない等の「非居住者」にも適用されます。

※ただし、合計所得金額が2,500万円を超えると基礎控除は0円になります。くわしくは下記表で解説しています。

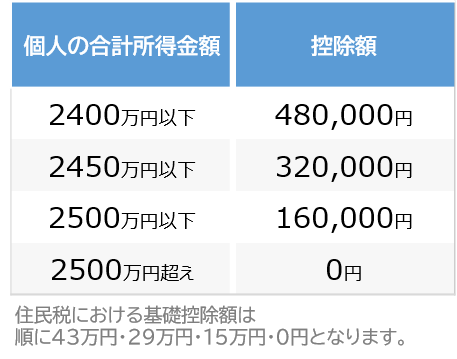

基礎控除として控除される金額は480,000円(住民税においては43万円)です。

※合計所得金額が2,500万円を超えると基礎控除は0円になります。また、2020年から金額が38万円から48万円に改正されました。2024年現在も控除額は48万円です。

※参照:国税庁基礎控除

※2024年11月現在、基礎控除の額を75万円引き上げるかどうか議論されています。

基礎控除で税金が48万円戻ってくるわけではありません。「基礎控除が48万円を控除して課税所得を減らしてくれる→課税所得が減るので税金が安くなる」という仕組みです。

※基礎控除によって課税所得が減るので税金が安くなります。具体的な計算は下記でおこなっています。

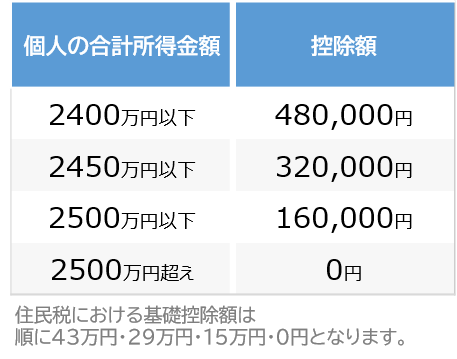

基礎控除の金額は48万円ですが、合計所得金額が2,400万円(給与収入のみなら2,595万円)を超えると控除額が下がっていきます。そして、合計所得が2,500万円(給与収入のみなら2,695万円)を超えると基礎控除の対象外となります。

職業別に基礎控除を用いたときの計算例を以下に示します。どうやって計算に使うのかわからない方はチェックしておきましょう。

※計算はかんたんなので安心してください。

たとえば1年間(1月~12月末まで)の給料が300万円のとき、給与所得は202万円となります。

※給与所得については給与所得シミュレーションで計算できます。

そのほかに所得は無いので、202万円が総所得金額となります。したがって、課税所得は

となります。そして最後に所得税率をかけて所得税を計算することになります。

では次に、収入が給料のみの学生アルバイトの場合について下記で説明していきます。

こんなページもみられています

基礎控除申告書の書き方の見本

年末調整の書き方見本。記入例とともに説明

たとえば1年間(1月~12月末まで)の給料が100万円のとき、給与所得は45万円となります。

※給与所得については給与所得シミュレーションで計算できます。

そのほかに所得は無いので、45万円が総所得金額となります。したがって、課税所得は

となります。そして最後に、課税所得に所得税率をかけて所得税を計算することになります。上記の場合、課税所得が0円なので所得税0円となります。

こんなページもみられています

パート主婦は年収いくらがお得なの?103~150万円の年収別まとめ

では次に、給料のほかに副業をしている場合について下記で説明していきます。

たとえば1年間(1月~12月末まで)の300万円のとき、給与所得は202万円となります。

※給与所得については給与所得シミュレーションで計算できます。

さらに副業収入があり、その利益が68万円のとき雑所得は68万円となります。この場合の総所得金額は、

となります。したがって、課税所得は

となります。そして最後に所得税率をかけて所得税を計算することになります。

※控除額は一定の所得税率ごとに控除される金額です。

※所得税率については所得税率とは?を参照。

※所得税については所得税とは?を参照。

こんなページもみられています

副業すると税金はいくら増える?年収別シミュレーション

たとえば個人事業主の場合、事業による収入が1年間で200万円で経費が50万円のとき、事業所得は150万円となります。

※事業収入200万 ‐ 経費50万円 = 事業所得150万円

そのほかに所得は無いので、150万円が総所得金額となります。したがって、課税所得は

となります。そして最後に所得税率をかけて所得税を計算することになります。

こんなページもみられています↓

個人事業主でも保険料や年金が減額免除される?0円になる?

以上のように、基礎控除はすべての方に適用される所得控除のひとつであり、適用された方の税金を安くしてくれる制度です。

※1年間の合計所得金額が2,500万円を超える方は基礎控除の対象外となります。

アルバイトやパートの年収103万の壁~年収201万の壁とは?

しらべたい内容を探す

しらべたい内容を探す