公的年金等控除とは?わかりやすく解説。65歳以上と未満で計算

▶公的年金等控除があるとどうなる?

年金にかかる税金を安くしてくれる。65歳以上か65歳未満で公的年金等控除の金額が変わる。収入によっても変わる。

※くわしくは下記で説明しています。

▶65歳以上の年金の控除額はいくら?

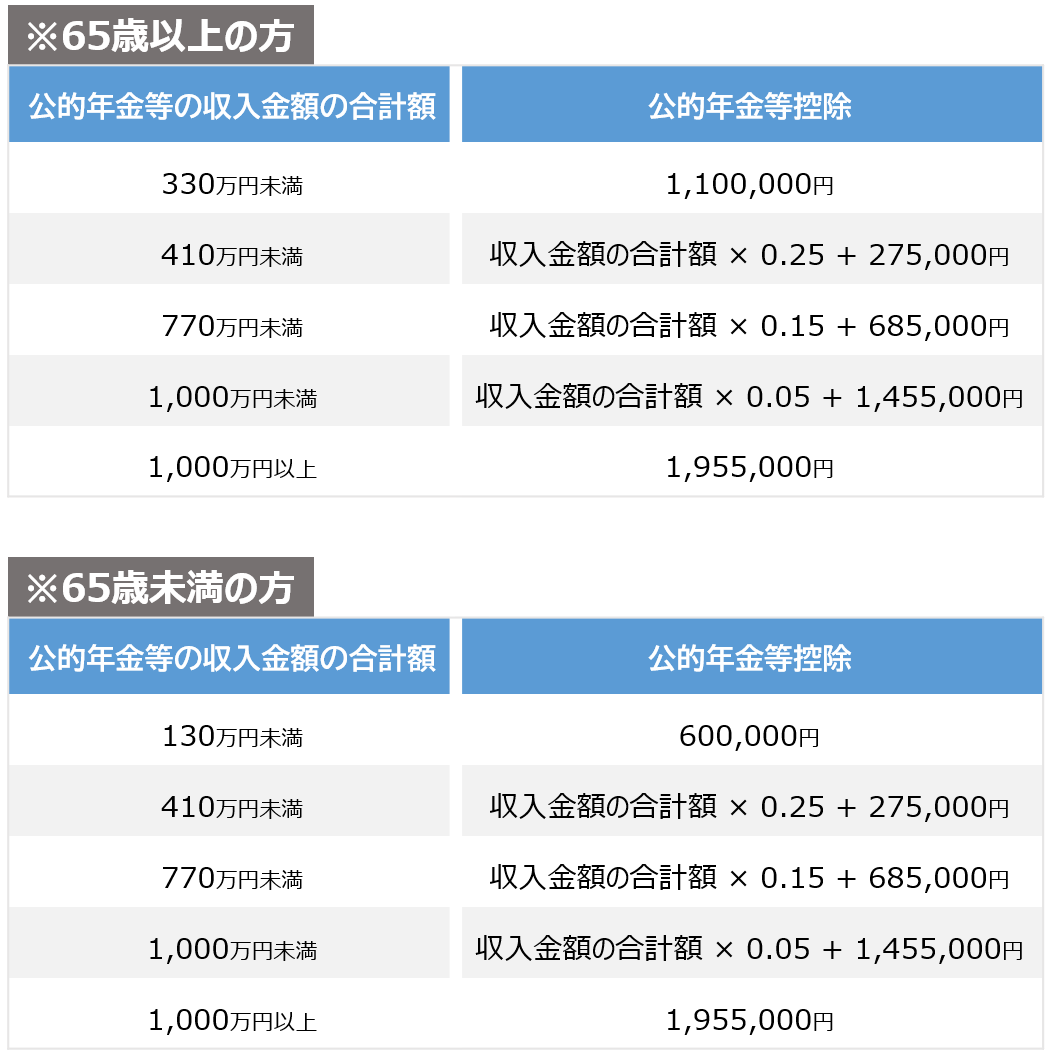

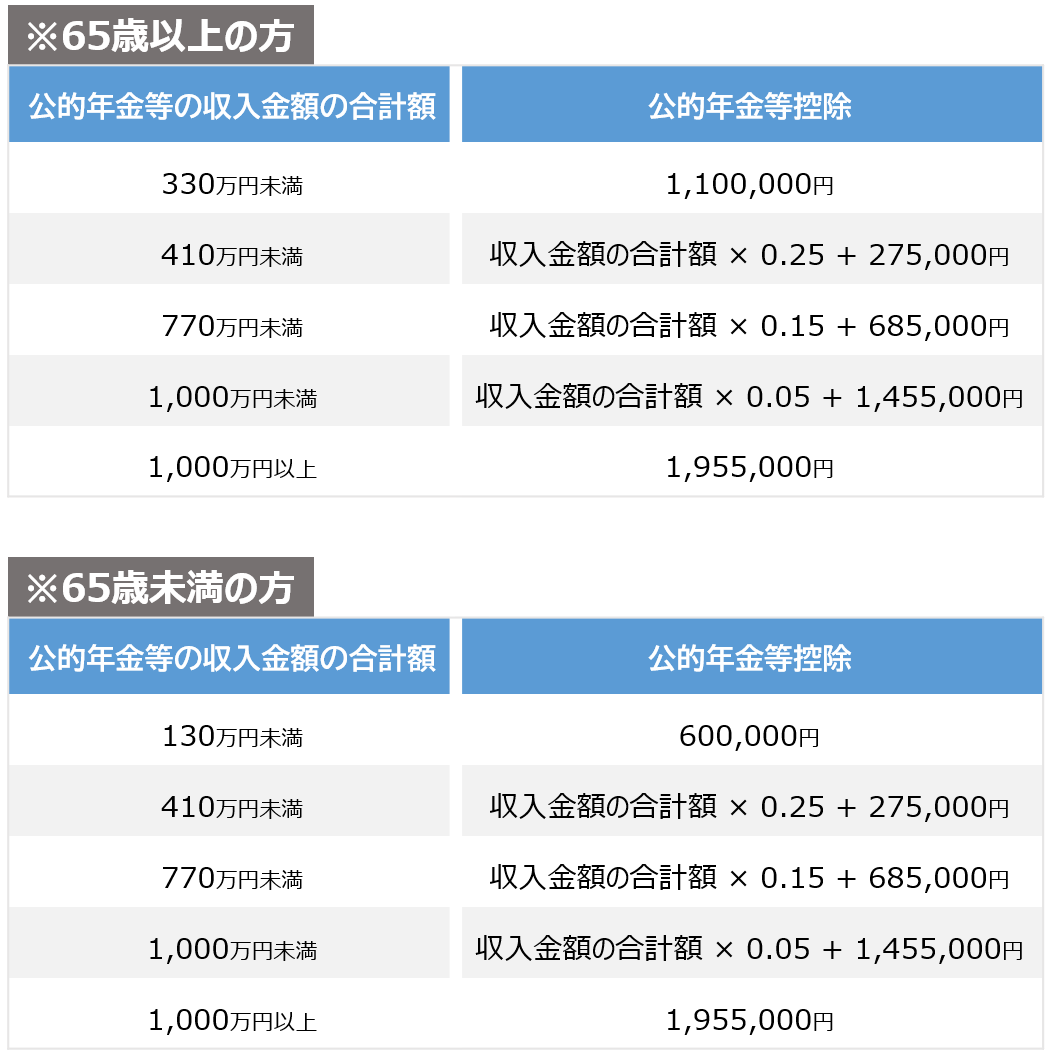

65歳以上で公的年金等の収入が330万未満なら公的年金等控除額は110万になる。

※65歳未満で公的年金等の収入が130万未満なら控除額は60万円。年金収入の多さや年齢によって控除額が変わります。生命保険等の個人年金は公的年金等に含まれません。くわしくは下記で説明しています。

▶年金にも税金がかかるの?

老後の年金にも税金がかかる。ただし、公的年金等控除があるおかげで税金が安く済む。

※もらった年金すべてに税金がかかるわけではありません。くわしくは下記で説明しています。

▶65歳以上で年金がいくらまでなら非課税になる?

公的年金等控除とは、年金についての所得を減らして税金の負担を軽くしてくれるものです。

※公的年金等控除の金額は下記の表にまとめています。

公的年金等控除が所得を減らしてそのぶん税金も安くするという仕組みです。

※所得が多ければ税金が高くなる → 控除で所得が減る → 税金が安くなる という仕組み。

※2020年から金額等が改正されました(2024年現在は以下のとおり)。また、公的年金等以外の合計所得金額が1,000万円を超えると控除額が減ります。

※参照:国税庁公的年金等の課税関係

※参照:国税庁高齢者と税(年金と税)

※65歳以上:昭和35年1月1日以前に生まれの方(令和6年分)。

※公的年金等の収入とは、1年間(1月~12月まで)の国民年金や厚生年金などのこと(iDeCoや企業年金等も含みます)。

※私的年金(個人年金など)は公的年金等控除が適用されません(国民年金基金などは除く)。公的年金控除が適用されない私的年金については「収入 – 必要経費」= 雑所得 となります。くわしくは雑所得についてを参照。

65歳以上の控除額はいくら?

たとえば65歳以上の方の年金収入が1年間(1月~12月まで)の330万円未満のとき公的年金等控除額は110万円になります。つまり、公的年金等の収入が110万円なら年金についての所得は0円になります。

65才未満の控除額はいくら?

たとえば65歳未満の方の年金収入が1年間(1月~12月まで)で120万円のとき公的年金等控除額は60万円になります。上記のように、年齢や年金収入によって控除額が変わります。

※公的年金等控除は年金所得シミュレーションで計算できます。

では次に、年金についての所得について下記で説明していきます。公的年金等控除を使いながら説明していきます。

65歳になると年金が毎年もらえるようになります。そして、その年金にも税金がかかる場合があります。

どんなときに税金がかかるのかというと、年金についての所得(雑所得)から所得控除を差し引いたときに0円を上回ると税金(所得税)がかかります。

※下記でわかりやすく計算して説明しています。

したがって、年金収入がそれほど多くなければ税金はかかりません。

※住民税については所得が一定以上になるとかかります。くわしくは下記で説明しています。

※参照:国税庁公的年金等の課税関係

※年金収入とは、1年間(1月~12月まで)の公的年金等による収入(国民年金や厚生年金など)のことをいいます。iDeCoや企業年金等については公的年金等に含まれるので公的年金控除が適用されます。

※私的年金(個人年金などの公的年金控除が適用されないもの)は含まれません(国民年金基金などは除く)。公的年金控除が適用されない私的年金については「収入 – 必要経費」= 雑所得 となります。くわしくは雑所得についてを参照。

たとえば、65歳以上で1年間(1月~12月まで)の年金収入が180万円で公的年金等控除が110万円のとき、年金についての所得(雑所得)は、

年金収入とは公的年金等の収入(老齢厚生年金など)のこと。

雑所得については、雑所得とは?を参照。

※年金についての所得はこちらのシミュレーションで計算できます。

となります。収入が年金のみである場合、雑所得のほかに所得がないので70万円が総所得金額となります。したがって、所得税の計算式は以下のようになります。

所得控除が60万円、税率が5%だとすると、所得税は以下のようになります。

※所得控除が総所得金額を上回れば所得税が0円になります(厳密には1,000円未満であれば0円)。

もし、公的年金等控除がなければ年金収入のすべてが雑所得になってしまいます。ですが、公的年金等控除のおかげで雑所得が上記のように減額されています(180万から70万円になっている)。所得が減ることで税金も減ることになります。

※所得が減れば国民健康保険料も安くなります。

では次に、年金収入がいくらまでなら税金が0円になるのかについて下記で説明していきます。年金すべてに税金がかかるわけではありません。

年金収入がそれほど多くなければ税金はかかりません(0円になる)。

計算例は以下のようになっています。

所得税と住民税にわけてそれぞれ説明しているので、年金をもらう予定の方はチェックしておきましょう。

所得税が0円になるシミュレーション

まず年金についての所得(雑所得)を計算します。年金収入が158万円とすると、

※65歳未満の場合は108万 – 60万 = 48万円(雑所得)

※ここで説明する「年金」とは公的年金等のことです。

※公的年金等とは国民年金や厚生年金などのこと(iDeCo等を含む)。

※参照:国税庁公的年金等の課税関係

となります。年金についての所得(雑所得)のほかに所得がないので48万円が総所得金額となります。総所得金額がわかったので、次に所得税を計算します。所得控除を基礎控除48万円のみとすると、

となります。基礎控除のほかに所得控除があれば年金収入が158万円を超えても所得税はかかりません。

※住民税については下記で説明しています。

▶65歳以上の場合

去年1年間(1月~12月末まで)の公的年金等の収入が155万以下(合計所得45万以下)なら、今年度の住民税はかかりません。住民税については合計所得が45万を超えると住民税がかかることになります。

※住んでいる地域によっては148万(合計所得38万以下)または152万(合計所得42万以下)の場合があります。

▶65才未満の場合

去年1年間(1月~12月末まで)の公的年金等の収入が105万以下(合計所得45万以下)なら、今年度の住民税はかかりません。

※住んでいる地域によっては年金収入が98万円を超えると住民税がかかる場合があるので注意してください。

※くわしくは市区町村によって0円になる条件が違う?を参照。

※年金以外にアルバイトやパートなどの給与収入がある場合の合計所得の計算方法は公的年金以外の所得とは?をチェック←。

では次に、年金にかかる所得税の計算過程について下記で説明していきます。1年間の年金収入から所得税を計算してみましょう。

1年間の収入が年金以外に収入がないとき、税金がいくらになるかシミュレーションしてみましょう。条件は以下のとおりです。

①まず雑所得を計算

65歳以上で年金収入が200万円のとき、年金についての所得(雑所得)は、

となります。

雑所得のほかに所得がないので、これが総所得金額となります。

②次に課税所得を計算

総所得金額がわかったので、次に課税所得を計算します。課税所得は、

となります。課税所得が0円を上回ると所得税がかかることになります。所得控除を48万円とすると、課税所得は、

となります。

③次に所得税を計算

課税所得がわかったので、所得税を計算します。所得税をもとめる式は、

となります。課税所得が195万円以下のときは税率が5%なので、所得税は、

となります。ちなみに上記の場合、住民税は52,000円かかります。

下記は年金の税金が簡単にシミュレーションできる計算機です。

年齢が65歳未満でも年金にかかる税金をシミュレーションできます。自分がもらう年金にどれくらい税金がかかるか計算してみたい方は以下のページでシミュレーションしてみましょう。

配偶者がいる場合や年金のほかに所得がある場合などでも計算できます。

では次に、年金をもらっているひとで確定申告が必要になる場合について下記で説明していきます。年金をもらいながら働いている方などはチェックしておきましょう。

年金は源泉徴収されてから受けとるので、収入が年金のみである方は基本的に確定申告をする必要はありません。

※源泉徴収とは、金額に応じた税金をあらかじめ差し引き、その差し引いた税金を本人のかわりに国に納付する制度(老齢年金の源泉徴収は日本年金機構が行います)。

ただし、次のいずれかにあてはまる方は確定申告をする必要があります。

自分が確定申告が必要かどうかしっかりチェックしておきましょう。

- 公的年金等の収入が400万円を超える場合

- 公的年金等以外の所得が1年間(1月~12月まで)で20万円を超える場合

※たとえば給料をもらっていたり、副業をしているひとなど。

※参照:国税庁確定申告が必要な方

※上記にあてはまらなくても、源泉徴収によって税金を納めすぎているときや医療費控除を利用したときには確定申告を行うと税金が戻ってくる場合があります。

ここまで説明したように、老後の年金には税金がかかります。ですが、1年間の年金収入が155万円以下なら税金が0円になることを覚えておきましょう。

※市区町村によっては148万円または152万円以下の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照。

とくに、60歳以降も働こうと考えている方は「年金をもらいながら給料をもらう場合」に注意しましょう。給料の金額によって年金が減額されます。

※くわしくは在職老齢年金とは?給料をもらいながらだと年金が減る?を参照。

オススメ記事:年金はいくらから税金がかかる?年金150・200万円など

しらべたい内容を探す

しらべたい内容を探す