子供がアルバイトしてても非課税世帯になれる?

▶住民税が非課税(0円)になるには?

子供だとしても、住民税が非課税になるには「住民税が0円になる条件」にあてはまる必要がある。

※住民税非課税世帯になるには子供と親がともに住民税が0円でなければいけません。くわしくは下記で説明。

▶住民税が非課税になる年収はいくら?

子供がアルバイトをしている場合は年収100万以下なら住民税が0円になる。ただし、市区町村によっては0円にならない場合もある。

※したがって、年収103万を超えるなら住民税はかかります。

※未成年であれば給与収入が約204万以下なら住民税が0円になります。くわしくは下記で説明しています。

▶勤労学生控除を使えば0円になる?

所得税は0円になるが、住民税は0円にならない。

※くわしくは下記で説明しています。

子供にアルバイト収入があったとしても、住民税が0円(非課税)になる条件にあてはまれば住民税は0円になります。

住民税が0円になるには下記の条件にあてはまる必要があります。

子供がアルバイトをしている場合はチェックしておきましょう。

※子供自身で100万近く稼いでいる場合は注意しましょう。

▶子供が住民税が0円になる場合

前年1月~12月までの合計所得金額が45万円以下※の方は今年度の住民税が0円になります。

※住んでいる地域によっては38万円以下または42万円以下の場合があります。くわしくは下記の計算例で「住民税が0円になる」説明をしています。

▶未成年者の場合は?

前年1月~12月までの合計所得金額が135万円以下(つまり、給与収入だけなら約204万以下)の方は住民税が0円になります。

※住民税が0円になる年収については下記で説明しています。

※参照:東京都主税局個人住民税

※2021年以後の住民税から所得要件が一律10万円引き上げられました(こちらのお知らせを参照)。

住民税非課税世帯とは、住民税が課税されているひとが世帯にいない場合のことをいいます。

つまり、世帯の全員が住民税0円の場合にあてはまることになります。

※たとえばあなたの住民税が0円だとしても、世帯の誰かがお金をたくさん稼いでおり、住民税を支払っている場合は住民税非課税世帯になりません。

ひとり親で住民税が0円になる場合についてはこちら↓

母子家庭で住民税が0円になるには?子供2人~3人の場合

アルバイトで給料をもらっている子供でも、稼いだお金が少ないなら住民税は0円になります。

上記で説明したように、本人の前年(1月~12月まで)の合計所得金額が45万円以下なら今年度の住民税は0円になります。

※合計所得金額とは:各種所得の合計金額のこと。

「合計所得45万円ってどういう意味?」という方のために以下でわかりやすく説明していきます。

まず子供の給与所得を計算

例えば子供がアルバイトをしており、去年1年間(1月~12月まで)の給与収入が100万円のとき、給与所得は45万円となります。

給与所得のほかに所得がないので、子供の合計所得金額は45万円となります。

※独身、扶養親族なしの場合。

※給与所得控除については給与所得控除とはを参照。

※給与所得については給与所得シミュレーションで計算できます。

※合計所得金額とは:給与所得や雑所得など各種所得の合計。

次に住民税が0円になる条件にあてはまるか確認

以上のように、去年の給与収入が100万円以下の方は合計所得が45万円以下になるので、今年度は住民税が課税されません。↓

去年の合計所得が45万円以下 → 今年度の住民税は0円になります。

※住民税が0円になる条件は上記で説明しています。

※合計所得金額とは:給与所得や雑所得など各種所得の合計。

※住民税は今年6月~翌年5月が1年度になります。

したがって、収入が給料のみである学生などは1年間の給料を100万円以下にしておけば住民税がかからないということになるんです。

※所得税は103万円から課税されます。したがって、年収が101万円なら所得税は0円なのに住民税だけ5,000円~7,000円程度課税されることになります。

とてもややこしいのですが、市区町村によっては住民税が0円になる条件の金額が上記よりも少ない場合があります。市区町村によってどれくらい金額が変わるのか下記の項目で説明しています。

住民税が0円になる金額をシミュレーションしているので気になる方は下記の項目をチェックしておきましょう。

たとえば子供が未成年である場合。

収入が勤務先の給与収入のみであり、去年1年間(1月~12月まで)の収入が204万円の場合、給与所得が134.8万円となります。

給与所得のほかに所得がないので合計所得金額は134.8万円となります。

次に住民税が0円になる条件にあてはまるか確認

以上のように、去年の給与収入が204万円以下の方は合計所得が135万円以下になるので、今年度は住民税が課税されません。↓

去年の合計所得が135万円以下 → 今年度の住民税は0円になります。

※住民税が0円になる条件は上記で説明しています。

※合計所得金額とは:給与所得や雑所得など各種所得の合計。

※住民税は今年6月~翌年5月が1年度になります。

したがって、こどもが未成年(18歳未満)である場合、去年1年間の給料を204万円以下にしておけば今年度の住民税が0円(非課税)になるんです。

フリーターや16才以上の学生が親の扶養から外れるといくらかかる?

ややこしいのですが、住民税が0円(非課税)になる条件は市区町村によって変わります。

では、それぞれの市区町村で住民税が0円になるパターンを下記で計算シミュレーションしていきます。

住民税が0円になるには、前年1月~12月までの合計所得金額が38万円以下であること。

※配偶者や扶養親族がいない場合。

※参照:館林市HP個人住民税(市・県民税)

▶給料だといくら?

たとえば1年間(1月~12月末まで)の給与収入が93万円のとき、給与所得は38万円になります。それ以外に所得が無ければ、あなたの合計所得は38万円になります。

※つまり、給与収入が93万以下なら住民税は0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

▶給料だといくら?

たとえば1年間(1月~12月末まで)の給与収入が96.5万円のとき、給与所得は41.5万円になります。それ以外に所得が無ければ、あなたの合計所得は41.5万円になります。

※つまり、給与収入が96.5万以下なら住民税は0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

▶給料だといくら?

たとえば1年間(1月~12月末まで)の給与収入が97万円のとき、給与所得は42万円になります。それ以外に所得が無ければ、あなたの合計所得は42万円になります。

※つまり、給与収入が97万以下なら住民税は0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

未成年の場合は去年の合計所得が135万円以下なら住民税が0円になります。

※上記のように市区町村によって違ったりすることがありません。

以上のように、住んでいる地域によって住民税が0円になる条件が違うことを覚えておきましょう。お住まいの市区町村ホームページでしっかり確認しておきましょう。

勤労学生控除とは、アルバイトをする学生などの税金を安くしてくれる制度です。

ただし、アルバイトをしている子供がこの制度を利用したとしても、住民税が0円になることはありません。

たとえば子供のアルバイト収入が1年間で120万のとき、所得税が約8,500円、住民税が約27,000円かかります。

※金額は税金・保険料シミュレーションで計算。

※子供の年齢が18歳以上(成人)、親の社会保険(健康保険)の扶養に入っている場合としてシミュレーション。

もし、子供が勤労学生控除を利用した場合、所得税は0円になります。また、住民税についても安くなります。しかし、住民税については「子供の合計所得」が45万円を超えているので、均等割(定額5,000円)だけはかかってしまいます(所得割は0円になります)。

たとえば子供のアルバイト収入が1年間で120万のとき、子供の給与所得は65万円になります。

※こちらのシミュレーションで給与所得の計算ができます。

まずは所得税について計算

子供は給与所得のほかに所得がないので、65万円が総所得金額となります。

したがって、所得税は以下のように計算されます。

このとき、子供が利用できる所得控除は「基礎控除」と「勤労学生控除」です。

※国民年金を払っている場合は社会保険料控除も利用できます。

基礎控除は48万円、勤労学生控除は27万円なので、所得税は以下のように計算されます。

以上のように、所得控除の金額が総所得金額65万円を上回っているので、所得税は0円になります。以上が所得税が0円となる理由です。

子供は給与所得のほかに所得がないので、65万円が総所得金額となります。

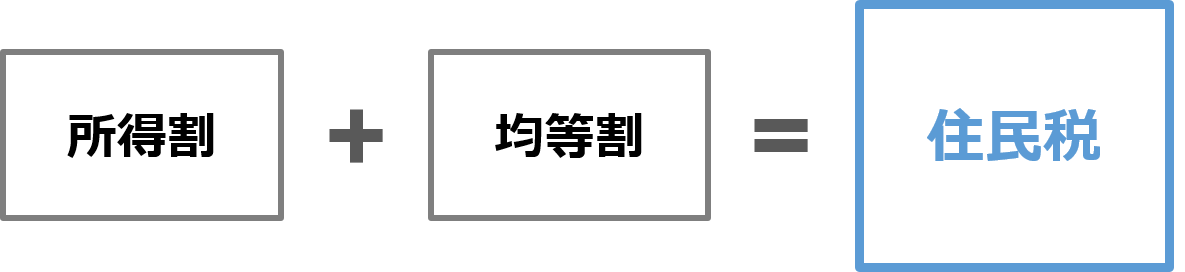

住民税は以下のように計算されます。

所得割 = 前年の課税所得 × 10%

均等割 = 5,000円※1

※1 厳密には均等割が4000円、「森林環境税」が1000円、合わせて5,000円が課税されることになります(令和6年度から)。

課税所得については課税所得とは?を参照。

※厳密には上記から税額控除(調整控除など)を差し引いた金額が住民税額となります。

①住民税の所得割を計算

所得割は、上記のとおり、去年の課税所得 × 10%となります。

したがって、所得割の計算式は以下のようになります。

このとき、子供が利用できる所得控除は「基礎控除」と「勤労学生控除」です。

※国民年金を払っている場合は社会保険料控除も利用できます。

基礎控除は43万円、勤労学生控除は26万円なので、所得割は以下のように計算されます。

※住民税については所得控除額が少し異なります(くわしくは所得控除の種類を参照)。

以上のように、所得割は0円になります。

②次に均等割を計算

住民税の均等割は、定額で5,000円となります。

③最後に住民税を計算

ここまで計算したように、所得割は0円、均等割は5,000円なので、住民税は以下のようになります。

したがって、子供の住民税は年間5,000円かかります。

このとき、子供の合計所得が45万円以下なら均等割の5,000円が0円になります。

※市区町村によっては42万円や38万円の場合があります(くわしくは上記で説明しています)。

しかし、子供の給与所得は65万円なので、合計所得は65万円となります。したがって、住民税の均等割5,000円がかかってしまうため、住民税が非課税(0円)になりません。

※未成年であれば合計所得135万以下であれば住民税が非課税になります。

以上のように、子供がアルバイトでたくさんお金を稼いでしまうと、住民税がかかってしまうため、住民税非課税世帯じゃなくなってしまう場合があることを覚えておきましょう。

しらべたい内容を探す

しらべたい内容を探す