雑所得がある場合はいくらから扶養外れるの?学生や無職の方など

▶雑所得がいくらまでなら扶養に入れる?

税法上の扶養については、雑所得が48万円を超えると扶養から外れて親の税金が増える。

※雑所得がある場合は103万の壁ではないので注意。雑所得が48万以下であれば扶養親族の対象でいられる。くわしくは下記で説明しています。扶養から外れたくないひとはチェックしておきましょう。

▶社会保険の扶養も外れちゃうの?

社会保険の扶養については、1年間の収入が130万以上になると社会保険の扶養も外れる。

※保険組合によっては雑所得を収入に含めない場合もあります。

※社会保険の扶養に入っている場合に限ります。くわしくは下記で説明しています。

▶雑所得があるひとはいくらから確定申告するの?

雑所得がある場合は基本的に確定申告が必要になる。確定申告をしなくていい場合もあるが、その場合は住民税の申告が必要になる。

※くわしくは下記で説明しています。

※主婦の場合は下記の記事で説明しています。

主婦で雑所得がある場合はいくらから扶養を外れる?

では、雑所得がいくらになると扶養親族を外れるかについて下記で説明していきます。親などに扶養されている方はチェックしておきましょう。

雑所得がいくらまでなら扶養親族でいられる?

あなたの合計所得が48万円以下なら、あなたは扶養親族の対象でいられます。

※所得が雑所得のみの場合、1年間の雑所得が48万円以下までであれば扶養親族の対象でいられます。103万の壁ではないので注意しましょう。

つまり、あなたの合計所得が48万円を超えると、あなたを扶養していた方(親など)は扶養控除が利用できなくなります。

※扶養控除とは:16歳以上の扶養親族(子供など)がいると税金が安くなる制度。

※出典:国税庁扶養控除

「合計所得48万円ってどういう意味?」という方のために以下でわかりやすく説明していきます。

たとえば、あなたが1年間(1月~12月まで)に稼いだ収入(雑所得になる収入)が48万円とすると、雑所得は以下のようになります。

※計算をわかりやすくするために経費は0円としています(上記の場合、経費が20万あるなら雑所得は28万円になります)。

※収入を得る活動を「事業」としている場合は事業所得となります。

ほかに所得が無いとすると、あなたの合計所得金額は以下のようになります。

この場合、あなたの1年間(1月~12月まで)の合計所得金額が48万円以下なので、あなたは扶養親族の対象になります。

※ほかに収入がなければ雑所得48万円までは扶養親族の対象になるということです。

※主婦の場合は下記の記事で説明しています。

主婦で雑所得がある場合はいくらから扶養を外れる?

※給与収入103万以下で扶養親族の対象になる理由はこちらのページを参照。

ただし、雑所得がある場合は上記で説明するように「103万の壁」があてはまりません。雑所得がある場合は「合計所得48万の壁」に気をつけましょう。

たとえば、アルバイトで1年間(1月~12月まで)の給与収入が50万円、1年間のUberEatsの収入が53万円とすると、合計の収入は103万円になりますが、合計所得は以下のように53万円となります。

※給与所得控除については給与所得控除とは?を参照。

※給与所得については給与所得シミュレーションで計算できます。

❷次に雑所得を計算

※計算をわかりやすくするために経費は0円としています。

※雑所得については雑所得とは?を参照。

❸次に給与所得と雑所得を合計

※雑所得については雑所得とは?を参照。

上記の場合、「合計所得48万の壁」を超えてしまっているので、あなたは扶養親族から外れてしまい、親族の税金の負担が約5万~17万増すことになります。

扶養を外れたとき親の税金への影響については下記の項目で説明しています。

では次に、雑所得のほかに給料をもらっている場合について下記で説明していきます。

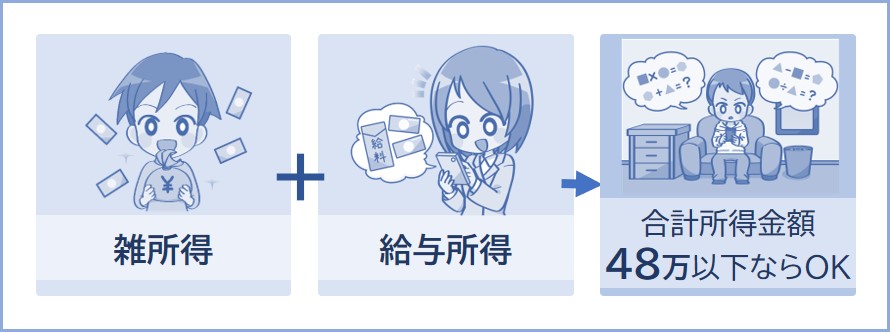

雑所得のほかにアルバイト収入がある場合は?

雑所得のほかにアルバイト収入があったとしても合計所得が48万円以下なら、あなたは扶養親族の対象でいられます。

つまり、あなたの合計所得が48万円を超えると、あなたを扶養していた方(親など)は扶養控除が利用できなくなります。

※扶養控除とは:16歳以上の扶養親族(子供など)がいると税金が安くなる制度。

※出典:国税庁扶養控除

「合計所得48万円ってどういう意味?」という方のために以下でわかりやすく説明していきます。

たとえばあなたがアルバイトも掛け持ちしており、1年間(1月~12月まで)の給料が90万円、雑所得になる収入が25万円の場合は扶養控除の対象になるのか見ていきましょう。

まずは給与所得を計算

まず、あなたの給与所得は以下のようになります。

次に雑所得を計算

つづいて、雑所得は以下のようになります。

2つの所得を合計する

給与所得と雑所得がわかったので、あなたの合計所得金額は以下のようになります。

この場合、あなたの1年間(1月~12月まで)の合計所得金額が48万円を超えてしまっているので、あなたは扶養親族の対象から外れてしまいます。よって、あなたの親は扶養控除を利用することができなくなります。

※主婦の場合は下記の記事で説明しています。

主婦で雑所得がある場合はいくらから扶養を外れる?

では次に、扶養を外れると親の税金はいくら増えるのかについて下記で説明していきます。扶養を外れたときの影響は結構大きいです。

親の税金は5万以上増える?

あなたが扶養親族の対象から外れてしまい、あなたを扶養していた方(親など)が扶養控除を利用できなくなった場合、あなたの親の税金の負担は年間約5~17万円増えてしまうことになります。

あなたの年齢によってどれくらい税金の負担が増えてしまうかについて以下にシミュレーションしてまとめました。

とくに19歳以上22歳以下の場合は金額が増えるので注意しましょう。

※あなたが19歳以上22歳以下の学生の場合は、とくに気をつけましょう。

16歳以上の親族(子供など)が扶養から外れた場合

| 親の年収 | 親が支払う税金 |

|---|---|

| 年収250~400万円のとき | 支払う税金は約52,000円高くなります。 ※所得税は19,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

| 年収500~600万円のとき | 支払う税金は約71,000円高くなります。 ※所得税は38,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

年収700~850万円のとき | 支払う税金は約110,000円高くなります。 ※所得税は76,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

※扶養控除の対象となる家族1人あたりの年間額。

※上記の表は親族(40歳以下・社会保険加入のサラリーマン)が扶養控除を利用できなくなった場合のシミュレーション。

19歳以上22歳以下の親族(子供など)が扶養から外れた場合

| 親の年収 | 親が支払う税金 |

|---|---|

| 年収250~430万円のとき | 親が支払う税金は約77,000円高くなります。 ※所得税は31,500円、住民税は45,000円 ※所得税と住民税はこちらで計算 |

| 年収540~640万円のとき | 親が支払う税金は約110,000円高くなります。 ※所得税は63,000円、住民税は45,000円 ※所得税と住民税はこちらで計算 |

年収740~850万円のとき | 親が支払う税金は約170,000円高くなります。 ※所得税は126,000円、住民税は45,000円 ※所得税と住民税はこちらで計算 |

※扶養控除の対象となる家族1人あたりの年間額。

※上記の表は親族(40歳以下・社会保険加入のサラリーマン)が扶養控除を利用できなくなった場合のシミュレーション。

では次に、社会保険の扶養を外れる場合と外れたときの影響について下記で説明していきます。保険料を自分で支払うことになります。

収入が130万円以上で社会保険の扶養から外れる?

あなたの収入が1年間で130万円以上※になると社会保険(健康保険など)の扶養から外れてしまいます。

※1年間の収入の合計見込みが130万円以上。

※社会保険(健康保険など)の扶養に入っている場合に限ります。

たとえばアルバイトとYouTubeの活動をしており、その収入の合計が1年間に130万円以上になれば社会保険の扶養の対象外になります。

※加入している保険組合によっては雑所得を含まない場合があります。また、その収入が定期的・継続的なものではなく、一時的な収入(たとえば仮想通貨で一度売却して得た所得など)である場合、収入に含めない場合があります。くわしくは加入している健康保険組合を確認することをオススメします。

社会保険の扶養から外れると、本人自身が国民健康保険に加入して保険料を支払うことになります。

雑所得が130万円のとき

たとえばあなたに雑収入があり、雑所得が去年1年間(1月~12月まで)で130万円でそれ以外に収入がない場合、国民健康保険料は年間で約16.5万円になります。

※経費は0円としています。

※さらに、国民年金を免除等しなければ約17,000円/月を支払うことになります。

※国民健康保険については国民健康保険とは?を参照。

※保険料はこちらのページでシミュレーションを行いました。

※東京都世田谷区、年齢39歳以下、加入者1人として計算。

雑所得が150万円のとき

たとえばあなたに雑収入があり、雑所得が去年1年間(1月~12月まで)で150万円でそれ以外に収入がない場合、国民健康保険料は年間で約18.8万円になります。

※経費は0円としています。

※さらに、国民年金を免除等しなければ約17,000円/月を支払うことになります。

※国民健康保険については国民健康保険とは?を参照。

※保険料はこちらのページでシミュレーションを行いました。

※東京都世田谷区、年齢39歳以下、加入者1人としてシミュレーションしています。

では次に、雑所得がある場合の確定申告について下記で説明していきます。基本的には確定申告が必要になります。

確定申告は必要?雑所得があるときの申告について

あなたに雑所得がある場合、基本的には自身で確定申告をして所得の申告をすることになります。

※ただし、合計所得が48万円以下なら申告しても所得税は0円になります。

ただし、アルバイトなどもしており、給料をもらっている場合は雑所得が1年間で20万円以下なら確定申告をする必要がありません。

無職(所得が雑所得だけ)の場合、学生の場合、アルバイトの場合について下記にまとめています。

あなたの雑所得が1年間(1月~12月まで)で48万円以下なら所得税が0円※となります。雑所得が48万円を超えた場合には確定申告をしなくてはいけません。

※基礎控除によって所得税が0円になるため。

雑所得が48万円以下で確定申告をしない場合は住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。

※出典:国税庁確定申告が必要な方

※確定申告はネットで簡単に作成できるのでオススメです。申告しなくてバレないか不安になるよりも、サッと申告を終わらせてしましょう。確定申告のやり方は下記で説明しています。

※ただし、所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料の減額や非課税証明書の発行が可能になるので、確定申告をして自分の所得を申告しておきましょう。確定申告はネットで簡単に作成できるのでサッと申告を終わらせてしまいましょう。

給料のほかに雑所得が加われば税金が増えることになります。

ですが、アルバイトなどの勤務先から給料をもらっている方の場合、雑所得が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※確定申告をする場合は、20万円以下だとしても雑所得を申告しなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※出典:国税庁給与所得者で確定申告が必要な人

※給与所得と雑所得のほかに所得が無い場合。

※経費は0円としています。雑所得の計算式などは雑所得とは?を参照。

ただし確定申告をしない場合、20万円以下だとしても住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。

※確定申告はネットで簡単に作成できるのでオススメです。申告しなくてバレないか不安になるよりも、サッと申告を終わらせてしましょう。確定申告のやり方は下記で説明しています。

アルバイトをしていない学生は?

学生の場合は雑所得が1年間(1月~12月まで)で48万円以下なら所得税が0円となります。48万円を超えた場合には子供自身で確定申告をしなくてはいけません。

※48万円を超えると扶養控除の対象から外れるので注意。

※確定申告をしない場合、48万円以下でも住民税の申告が必要になる場合があります。ただし、所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料の減額や非課税証明書の発行が可能になるので、確定申告をして自分の所得を申告しておきましょう。確定申告はネットで簡単に作成できるのでサッと申告を終わらせてしまいましょう。確定申告のやり方は下記で説明しています。

アルバイトをしている学生は?

アルバイトをしている学生の場合、雑所得が1年間(1月~12月まで)で20万円以下なら確定申告をする必要はありません。

※確定申告をする場合は、20万円以下だとしても雑所得を申告しなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※出典:国税庁給与所得者で確定申告が必要な人

※給与所得と雑所得のほかに所得が無い場合。

※経費は0円としています。雑所得の計算式などは雑所得とは?を参照。

ただし確定申告をしない場合、20万円以下だとしても住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。

※確定申告はネットで簡単に作成できるのでオススメです。申告しなくてバレないか不安になるよりも、サッと申告を終わらせてしましょう。確定申告のやり方は下記で説明しています。

確定申告のやり方は?

今はネットでかんたんに確定申告書が作成できます。作成した申告書を税務署に郵送することで確定申告が完了します。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※期限に遅れても申告できますが、税金が加算されるなどの罰則が与えられる場合があるのでなるべく期間内に申告することを心がけましょう。

▶確定申告のながれ

STEP➊身分証明書など必要なものを用意する

※給与収入もあるひとは源泉徴収票も用意しましょう。

STEP➋確定申告書を作成する

STEP➌確定申告書を郵送する(税金を支払うまたは払い戻される)

申告書が作成できるか不安な方は、まずはテキトーに金額を入力して確定申告書をためしに作成してみてもいいかもしれません。

※税務署に郵送する申告書に正しい金額を入力すれば問題ないので、ためしに申告書を何枚も作って練習してみましょう。すぐにできます。

扶養から外れるタイミングはいつ?

税法上の扶養(扶養親族)については、その年の12月31日時点での状況で判断されます。

たとえば、2023年(1月~12月まで)の雑所得が48万円を超えてしまって、2023年は親の扶養親族の対象から外れたとします。

しかし、2024年(1月~12月まで)の雑所得が48万円以下なら、2024年は親の扶養親族になることができます。

※所得が雑所得のみである場合。

※雑所得のほかにも給料をもらっている場合は合計所得が48万円以下。くわしくは下記の記事を参照。

所得48万円を超えると扶養してくれている親族の税金が上がる?

税法上の扶養(扶養親族)については、その年の12月31日時点での状況で判断されるので、一度扶養から外れたとしても、翌年に条件を満たせば扶養親族の対象になることになります。

※出典:国税庁扶養控除

※扶養親族の対象から外れるときは、あなたを扶養していた親族(親など)が年末調整や確定申告をするときに申請手続きすることになります(今まで申請していた「扶養控除」を適用せずに提出するだけです)。

社会保険の扶養については「扶養に入ろうとする時点以降の年間の見込み収入額」で判定されます。

したがって、今後1年間で年収130万円未満であると見込める場合は、社会保険の扶養条件を満たすことになります(加入している保険組合が判定することになります(たとえば3か月の収入×4の金額で判定するなど)。

※くわしくは130万円になる見込みなら扶養から外れる?を参照。

最後に、あなたが300万円や500万円などたくさん稼ぐつもりなら扶養は気にする必要はありません。それよりもあなたにかかる税金などを把握しておきましょう。

くわしくは下記の記事を参照。

雑所得10~1,000万円で税金はいくら?【収入別シミュレーション】

しらべたい内容を探す

しらべたい内容を探す