シルバー人材センターの収入に税金はかかる?確定申告は必要?

▶シルバー人材センターの収入は何所得?

シルバー人材センターからの収入は雑所得になる。アルバイトなどの給料とは違うの気をつけましょう。

※くわしくは下記で説明しています。

▶シルバー人材センターの収入は課税される?

シルバー人材センターからの収入だとしても税金がかかる。ただし、収入が55万円以下なら税金はかからない。

※くわしくは下記で説明しています。

▶シルバー人材センターの収入いくらから確定申告が必要?

シルバー人材センターの収入があれば基本的には確定申告が必要。ただし、収入がそれほど多くなければ確定申告しなくてもいいときがある。

※ただし、住民税の申告が必要になります。くわしくは下記で説明しています。

シルバー人材センターからの収入だとしても税金がかかります。ただし、稼いだ金額がそれほど多くなければ税金はかかりません。

また、シルバー人材センターからもらう収入は給料ではなく雑所得になります。

会社員などの給料とは違い、税金の計算が少し異なるので高齢者の方はチェックしておきましょう。

※シルバー人材センターは「高齢者の生きがいを得るための就業を目的としており、一定した収入(配分金)を保証する施設ではない」としています。

※出典:国税庁家内労働者等の事業所得又は雑所得とそれ以外の所得がある場合

シルバー人材センターからの収入は報酬(配分金)となっており、雑所得として扱われます。会社員やアルバイトをしている人などがもらう給料(給与所得)と税金の計算が少し異なるので注意しましょう。

計算のやり方は下記の「55万円までは控除で所得が0円になる?」で説明していきます。

シルバー人材センターからの報酬(配分金)は1年間(1月~12月まで)で55万円までは雑所得が0円※になります。

※家内労働者等の必要経費の特例によって55万円が報酬から控除されるため(2020年に65万円から55万円に変更になりました)。

※出典:国税庁家内労働者等の必要経費の特例

したがって、仕事をして得た報酬が55万円以下なら所得が0円になるので税金がかかりません。

※住民税非課税世帯に気をつけている方は自分の所得がいくらになるか把握しておきましょう。

※こんなページもみられています↓

老齢年金のほかに雑所得があっても税金は0円になる?増える?

※雑所得については、雑所得とは?を参照。

※家内労働者等の必要経費の特例を受けるには、印刷した確定申告書(特例適用条文等)への記入が必要になります。確定申告のやり方は下記の項目で説明しています。

注意

シルバー人材センターの仕事以外にアルバイトなどをしており、給与収入が55万円以上ある場合はこの特例は受けられません。給与収入が55万円未満の場合には、55万円から給与所得控除を差し引いた金額と、実際にかかった必要経費を比べて高いほうの金額がシルバー人材センターからの報酬の必要経費となります。

※出典:国税庁家内労働者等の必要経費の特例

シルバー人材センターからの報酬(配分金)を得るために使った経費が55万円以上ある場合には報酬から必要経費を全額控除できます。たとえば、1年間(1月~12月まで)の報酬が100万円で経費が80万円なら雑所得は20万円となります。

では次に、シルバー人材センターからの報酬がある方は確定申告が必要なのかについて見ていきましょう。申告をしなくていい場合もあるのでチェックしておくことをオススメします。

シルバー人材センターからの収入(報酬)がある場合には基本的には確定申告が必要になります。

ただし、年金をもらいながらシルバー人材センターからの報酬を受けている場合、雑所得が1年間(1月~12月まで)で20万円以下なら確定申告をしなくてもいい決まりになっています。

※公的年金等についての収入があり、それ以外の所得がシルバー人材センターからの報酬だけの場合。

※公的年金等の全部が源泉徴収の対象となる場合。

※出典:国税庁高齢者と税

※所得が少なくても確定申告をしておくことをオススメします。本人の所得が少ないことを役所で確認できれば保険料の減額などの対象になるので、確定申告をして自分の所得を申告しておきましょう。確定申告のやり方は下記で説明しています。

確定申告が必要ない場合は以下のようなときです。

たとえば老後の年金(公的年金等)を受給しており、さらにシルバー人材センターからの報酬が1年間(1月~12月まで)で30万円(経費10万円)の場合、雑所得は、

となります。老後の年金(公的年金等)を受給しており、かつ、雑所得が20万円以下なので上記のケースでは確定申告をする必要はありません。ただし、雑所得が1年間(1月~12月まで)で20万円を超えたときには確定申告が必要になります。

※公的年金等の全部が源泉徴収の対象となる場合。

※厳密には公的年金等に係る雑所得以外の所得金額が20万を超えるとき。

※出典:国税庁高齢者と税

雑所得が20万円以下で確定申告をしない場合は住民税の申告が必要になります(確定申告をする場合は住民税の申告をする必要はありません)。

※公的年金等に係る雑所得以外の所得金額(ここではシルバー人材センターの報酬についての所得)が20万円以下の場合です。

では次に、シルバー人材センターからの収入があるときの確定申告のやり方について下記で説明していきます。特例を受ける方はチェックしておきましょう。

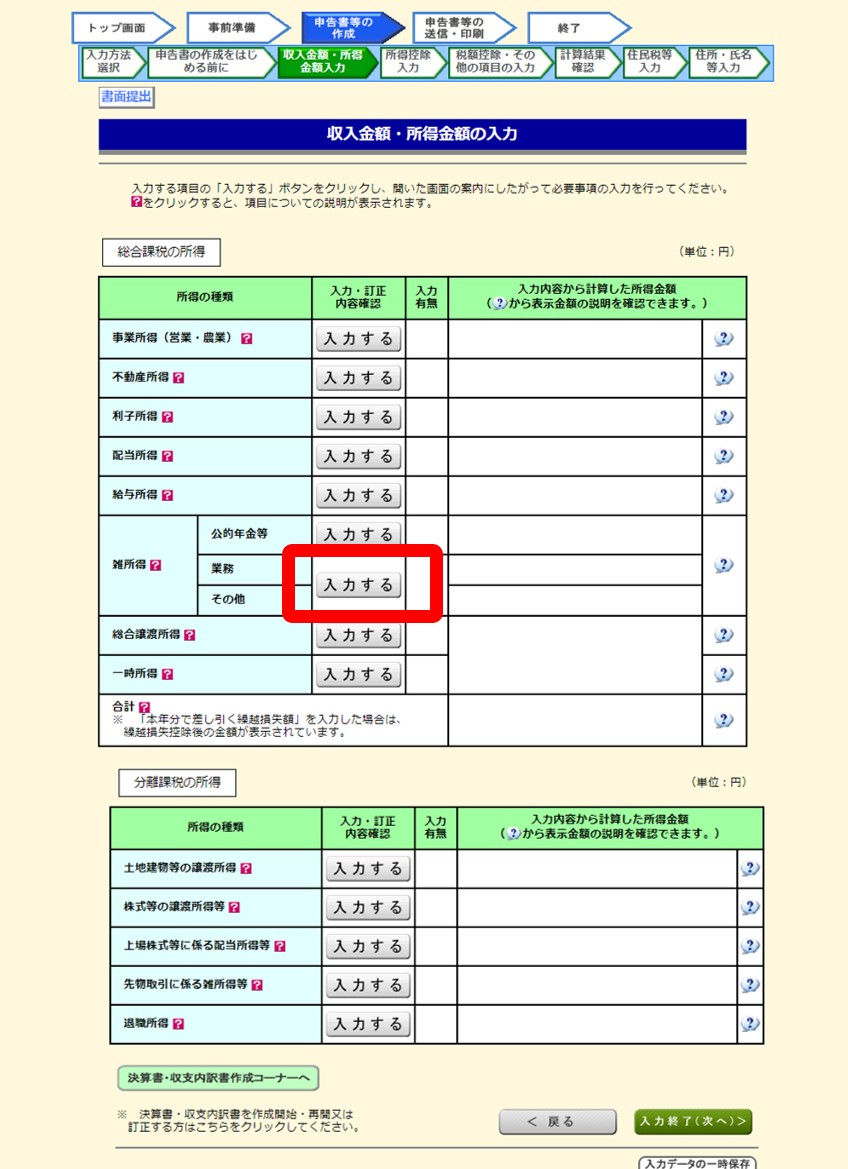

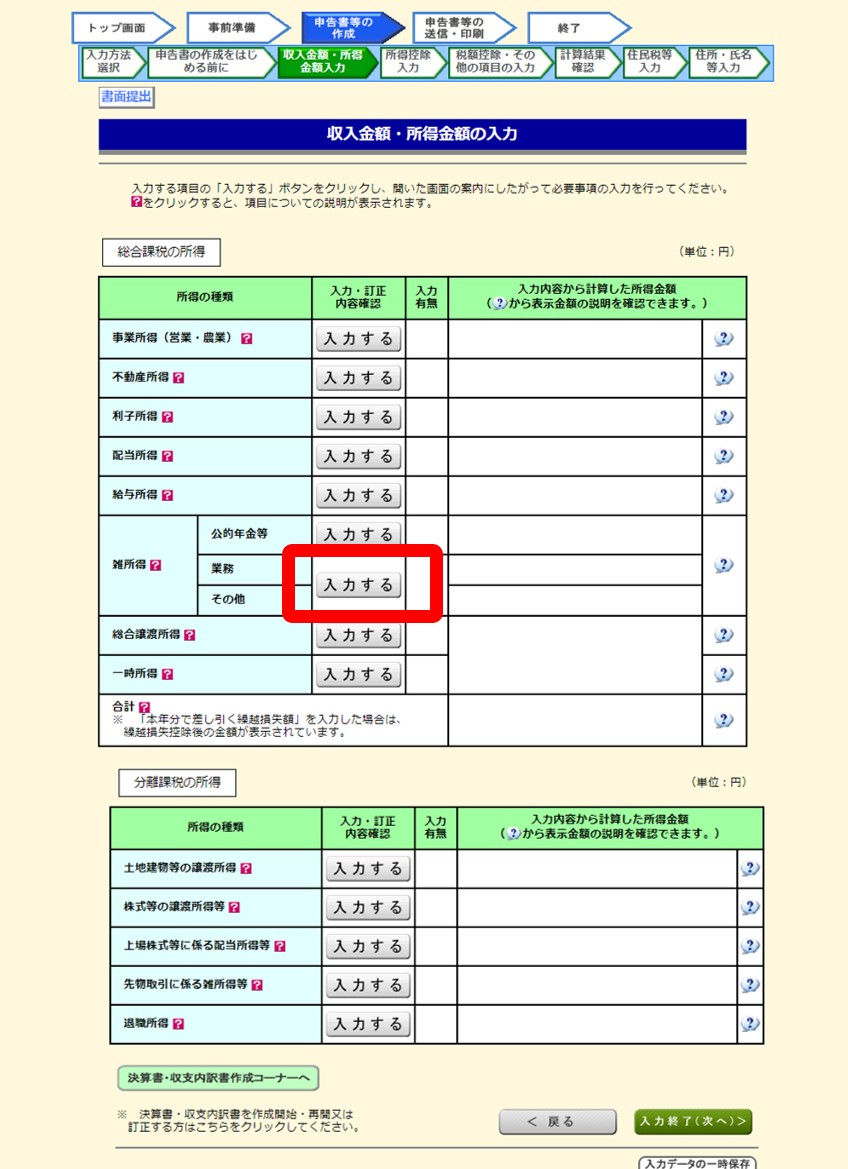

シルバー人材センターからの収入(雑所得)がある場合の確定申告のやりかたは少し複雑です。

作成した申告書を税務署に郵送することで確定申告が完了します。

申告書が作成できるか不安な方は、まずはテキトーに金額を入力して確定申告書をためしに作成してみてもいいかもしれません。

※思ったよりもかんたんに出来るので安心してください。

※税務署に郵送する申告書に正しい金額を入力すれば問題ないので、ためしに申告書を何枚も作ってみましょう。

※確定申告書は期限を過ぎても提出することはできますが、ずっとほったらかしにしてると税金が加算される場合があるので、提出しなければいけない人はなるべく早く提出することをオススメします。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日に申告をしましょう。

下記は確定申告の作成ページの一部です。

くわしい確定申告の手順は下記の記事で説明しています。

確定申告のながれ

STEP➊身分証明書など必要なものを用意する

STEP➋確定申告書を作成する

STEP➌確定申告書を郵送する(税金を支払うまたは払い戻される)

シルバー人材センターの収入があるときの確定申告のやり方は?

シルバー人材センターからの報酬(配分金)を受けており、親族に扶養されている場合は収入に注意しましょう。扶養控除の対象から外れると親族が支払う税金が高くなってしまいます。

※年収にもよりますが約5万円~16万円高くなります。

扶養控除の対象になるための条件は以下のとおりです。以下の条件にすべてあてはまれば親族の税金が安くなることになります。大事なポイントは1年間(1月~12月まで)の合計所得が48万円以下であることです。

「合計所得48万円って具体的にはいくらなの?」という方のために下記でシミュレーションして説明していきます。

たとえば65歳以上でシルバー人材センターの報酬が1年間(1月~12月まで)に80万円(経費65万円)、年金収入が1年間に110万円のとき。

まず、あなたの雑所得は15万円となります。

つづいて、あなたの年金についての所得は0円となります。

したがって、あなたの合計所得金額は15万円となります。

上記の場合、あなたの合計所得金額は48万円以下なので、あなたは扶養控除の対象になります。

息子などの扶養に入るつもりの方はこちら↓

年金をもらいながら扶養の範囲内で働くには収入いくらまで?

シルバー人材センターからの収入は給与所得ではなく雑所得になる

※くわしくは上記で説明しています。

▶いくらまでなら税金はかからない?

稼ぎが55万円以下なら税金は0円になる

※くわしくは上記で説明しています。

▶確定申告は必要?

雑所得が20万円以下なら公的年金以外の所得が20万円以下になるので確定申告をしなくてもいい。ただし、確定申告をしない場合は住民税の申告が必要になる。

※くわしくは上記で説明しています。

年金以外に所得があるときは申告を忘れないようにしましょう。

年金の税金計算シミュレーション

老後の年金から引かれるものってなに?

しらべたい内容を探す

しらべたい内容を探す